Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Розничная торговля продуктами питания: итоги 2020 и прогнозы

Пандемия сильно повлияла на рынок розничной торговли продуктами питания в этом году. Небольшие игроки столкнулись со значительными трудностями, а процесс консолидации рынка в пользу федеральных сетей ускорился. Операторы магазинов формата «у дома» продемонстрировали заметное улучшение плотности продаж и увеличение рентабельности, наращивая отрыв от других форматов. Одновременно с этим базовые метрики потребительского спроса ухудшились с продолжающимся падением доходов населения, ростом безработицы, а также уменьшением числа спонтанных и крупных покупок. В ответ на макроэкономические тенденции запускается все больше сетей дискаунтеров. Мощный импульс получило развитие электронной коммерции, и в частности e-grocery. По мнению Артема Михайлина, аналитика ИК «ВЕЛЕС Капитал», многие из этих тенденций имеют долгосрочный характер и в значительной мере определят будущее продуктового ритейла России. Его обзор ситуации – в этой статье.

Фото: Sergey Bezgodov/shutterstock

ВВП

Российский экспорт по итогам 9 месяцев года сократился на 23% г/г, а цены на нефть упали примерно на 25% г/г. Наибольшее падение ВВП в этом году составило 8% и пришлось на 2К, однако уже в 3К падение скорректировалось до 3,8%. В 4К возможно усиление падения в силу начала второй волны пандемии. Согласно последней оценке Министерства экономического развития (далее МЭР), падение ВВП России в текущем году составит 3,9%. Основные негативные эффекты связаны с пандемией и введением ограничительных мер. При этом в следующем году ожидается рост показателя на 3,3%. К 3К 2021 г. экономика должна достигнуть докризисного уровня и перейти к росту в конце года. В 2022–2023 гг., согласно расчетам, темпы роста составят не менее 3%.

Рост ВВП на прогнозном горизонте должен основываться на расширении внутреннего инвестиционного и потребительского спроса. В частности, в 2021 г. ожидается восстановление потребления домашних хозяйств с увеличением оборота розничной торговли и объема оказываемых платных услуг населению.

Инфляция

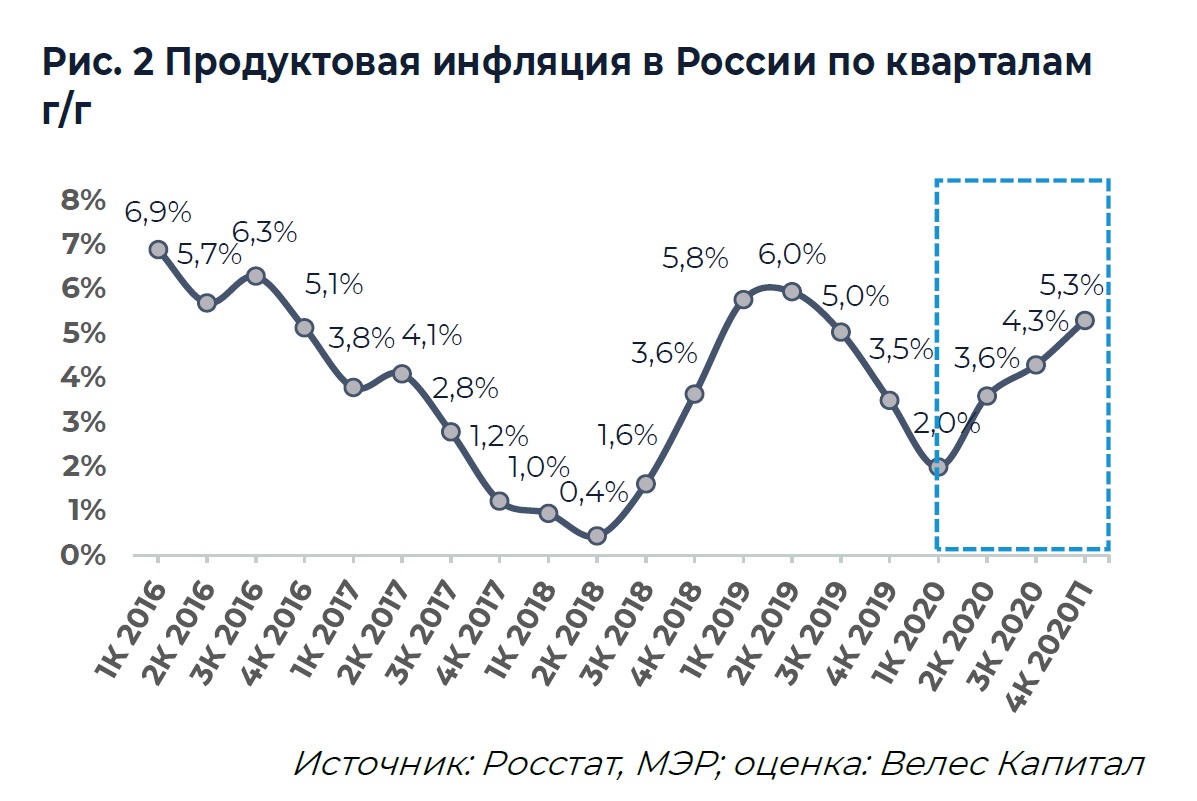

По итогам 3К продовольственная инфляция составила 4,3%, а в октябре и ноябре — максимальные в этом году 4,8% и 5,8% соответственно. Наибольший вклад в инфляцию внес эффект ослабления рубля, а также вторая волна пандемии, в условиях которой начали расти цены на продукты питания и медикаменты. Особенно заметно подорожали сахар, масложировая продукция, рыба, фрукты и овощи. По итогам конца ноября и начала декабря проинфляционный эффект от ослабления рубля в основном начал сходить на нет. Предполагается, что в 2021 г. сдерживающее влияние на темпы роста потребительских цен окажет бюджетная консолидация (сокращение бюджетного дефицита), эффект от которой будет частично компенсирован смягчением денежно-кредитной политики. Согласно ориентиру МЭР, по итогам года продовольственная инфляция должна составить 3,4% и остаться на том же уровне в 2021 г., а в 2022 г. ускорится до 3,8%. Долгосрочная цель Банка России по инфляции остается неизменной и составляет 4%.

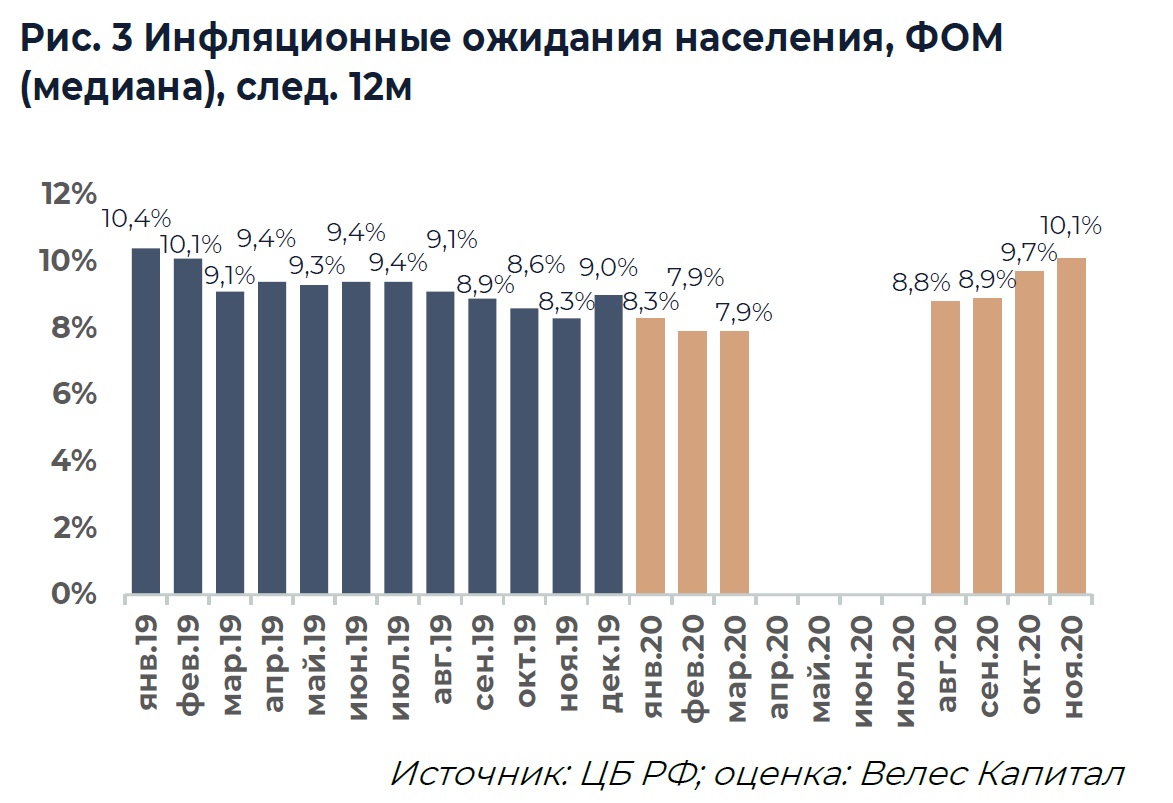

Инфляционные ожидания населения в ноябре вновь продемонстрировали рост и преодолели даже пиковые значения начала 2019 г. Наблюдаемая инфляция за последние 12 месяцев оценивается в 10,7%, а инфляционные ожидания на следующие 12 месяцев составляют 10,1%. Рост наблюдается уже несколько месяцев подряд и распространяется как на категорию людей со сбережениями, так и без них. ЦБ РФ отмечает, что на инфляционные ожидания продолжает влиять ослабление рубля и рост цен на ряд часто приобретаемых товаров. Повышение инфляционных ожиданий может приводить к временному увеличению спроса на товары длительного пользования. По мнению ЦБ, население пока оценивает риски роста цен как краткосрочные.

По данным исследовательского холдинга «Ромир», цены на корзину основных потребительских товаров с октября 2019 г. по октябрь 2020 г. выросли на 14% г/г.

В списке находятся 200 наиболее популярных продуктовых и непродуктовых наименований включая мясо, рыбу, сыр, молоко, яйца, хлеб и прочее.

С начал года курс рубля по отношению к евро снизился примерно на 30%, а к доллару на 20%. По данным Банка России реальный эффективный курс рубля с начала года упал на 16,8% г/г. МЭР прогнозируют курс рубля к доллару в 2021 г. на уровне 72,4 и в 2022 г. 73,1. Стабилизация курса должна быть обусловлена восстановлением мировой экономики и ростом спроса на основные товары российского экспорта (преимущественно нефтегазовые категории).

Доходы, расходы, накопления

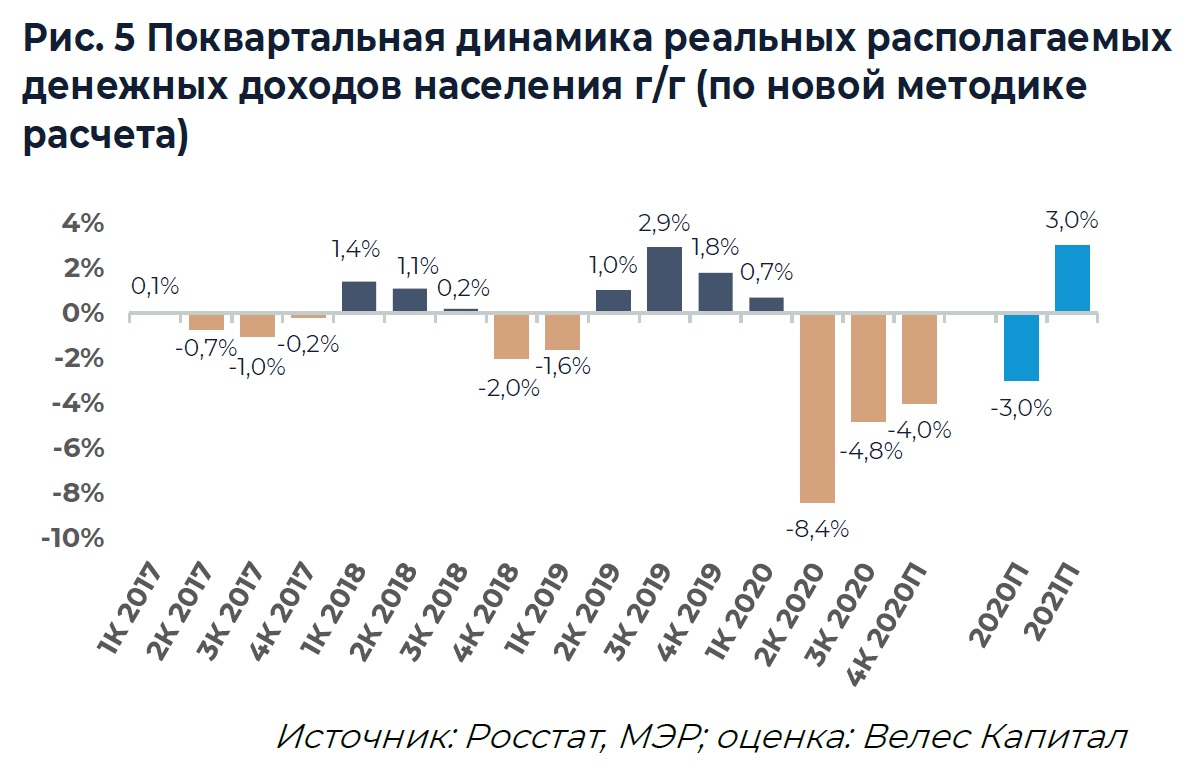

Реальные располагаемые доходы населения в текущем году продолжили снижаться. Пик ожидаемо пришелся на 2К, когда показатель составил минус 8,4% г/г. По итогам 3К падение скорректировалось до минус 4,8%. За 2020 г. падение может составить 3%. МЭР прогнозирует рост показателя в 2021 г. на уровне 3% за счет восстановления доходов от собственности и предпринимательской деятельности, которые наиболее сильно пострадали в этом году.

По итогам 9 месяцев 2020 г. темпы роста номинальной заработной платы составили 5,7%, а реальной — 2,6%. МЭР ожидает по итогам года темпы роста показателей на уровне 4,7% и 1,5% соответственно. В 2021 г. темпы роста реальной заработной платы должны ускориться до 2,2%, а в 2022 г. — до 2,3%.

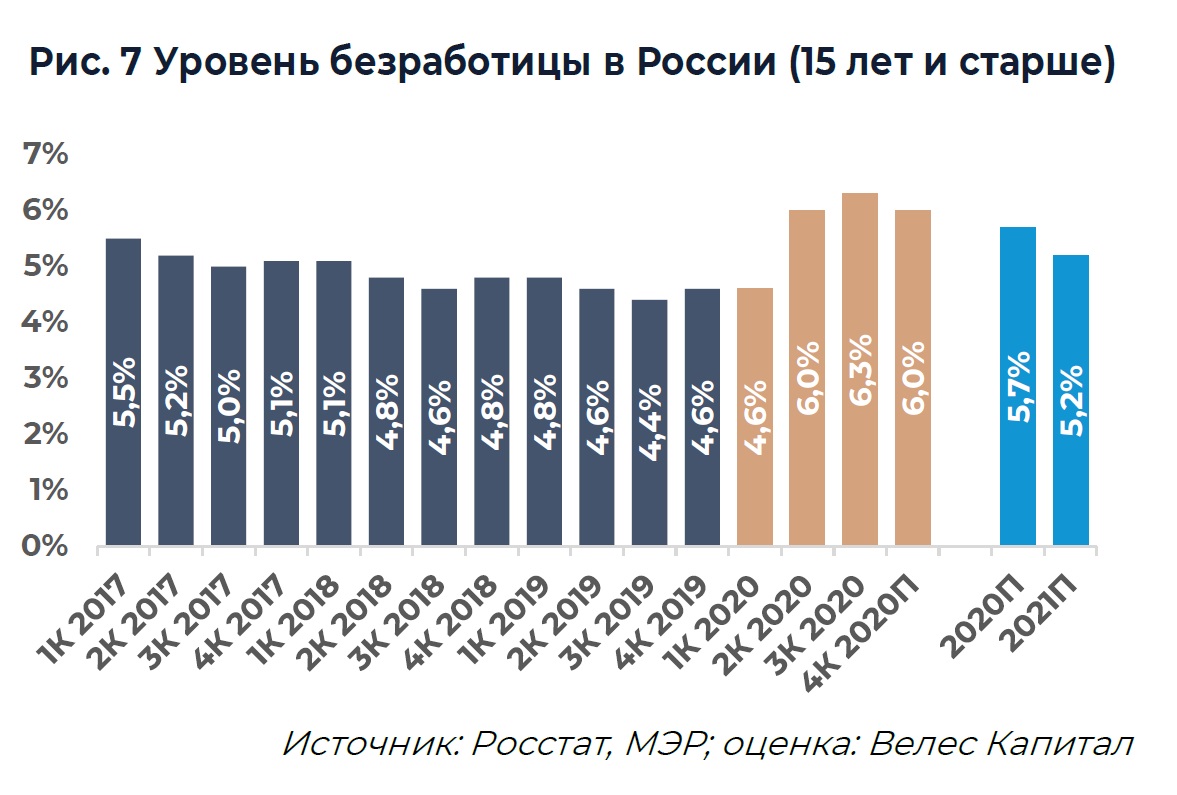

Уровень безработицы в 3К составил 6,3% против 4,6% в 4К 2019 г. По итогам 2020 г. министерство закладывает уровень безработицы в 5,7%. Восстановление экономики в 2021 г. должно сопровождаться улучшением ситуации на рынке труда и ростом числа занятых до уровня 2019 г. к концу периода. Уровень безработицы должен выйти на естественный уровень 4,7%–4,6% в 2022–2023 гг.

По итогам 2019 г., согласно данным Росстата потребительские расходы домашних хозяйств составили 19,1 тыс. руб. на члена домашнего хозяйства в месяц, что на 9,5% больше показателя прошлого года. На продукты питания и безалкогольные напитки пришлось 30% этой суммы.

Жители России все еще тратят на еду существенно больший процент средств, чем жители развитых стран.

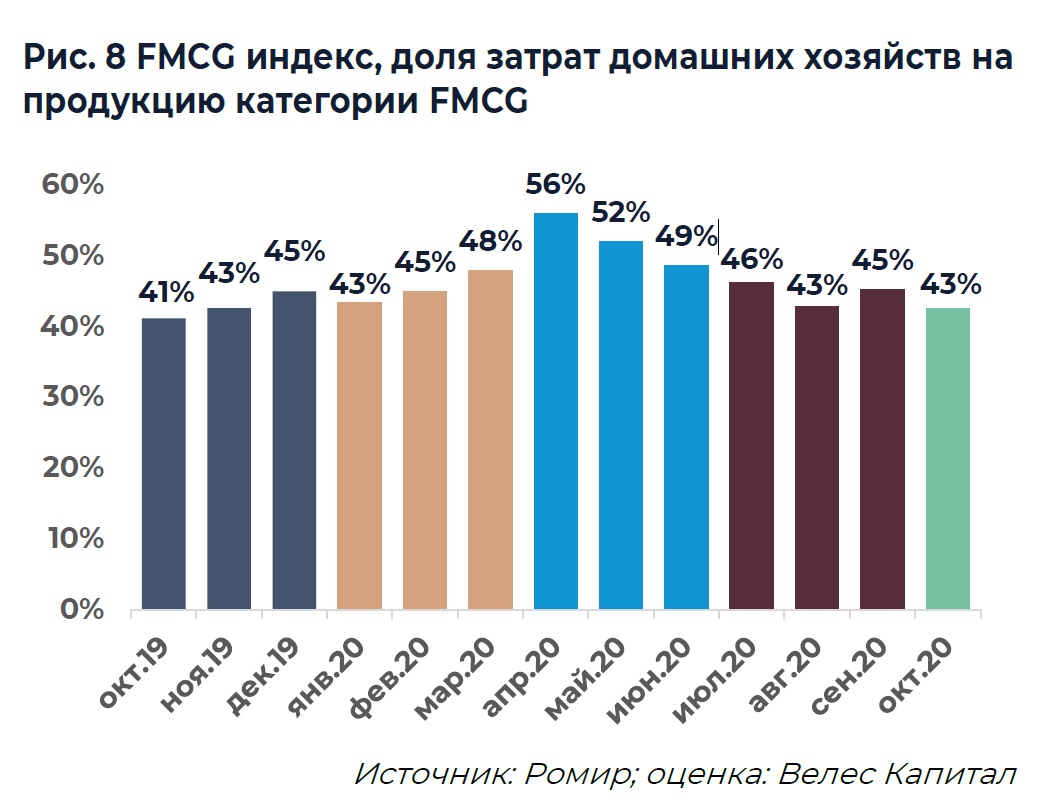

Располагаемые ресурсы домашних хозяйств в 2019 г. составили 28,95 тыс. руб. на члена домашнего хозяйства в месяц, что на 7,7% больше, чем в 2018 г. Из них 12,1% пришлось на сделанные сбережения. FMCG индекс «Ромир», который отслеживает изменение доли FMCG продуктовых и непродуктовых товаров в расходах домохозяйств, демонстрировал пик в апреле со значением в 56%. Далее значение постепенно снижалось и составило 43% в октябре. Индекс свободных денег, который демонстрирует возможность домохозяйств потреблять товары и услуги сверх необходимых потребностей, находился на уровне 79% в октябре против 111% в апреле.

Данные Сбербанка показывают, что экономическая активность начала замедляться по всем основным направлениям с приходом второй волны пандемии.

В частности, Сбербанк зафиксировал снижение потребительских расходов на 2,7% г/г в октябре против минус 0,8% в сентябре, а в последнюю неделю ноября падение достигло уже 11,4% г/г.

Номинальный ФОТ остался на уровне 2019 г., но отклонение от трендового уровня усилилось до минус 8,9%. Ключевым источником торможения в отличие от апреля–мая является конечный спрос домохозяйств, а страдает прежде всего сервисный сектор. Изменение входящих финансовых потоков бизнеса составило в октябре минус 0,7% г/г против +5,7% г/г в сентябре. Вторая волна пришлась на период, когда отложенный спрос, накопленный за время самоизоляции, был реализован. Таким образом создаётся риск «петли», когда стагнация заработных плат провоцирует дополнительное снижение расходов домохозяйств и соответственно падение доходов компаний.

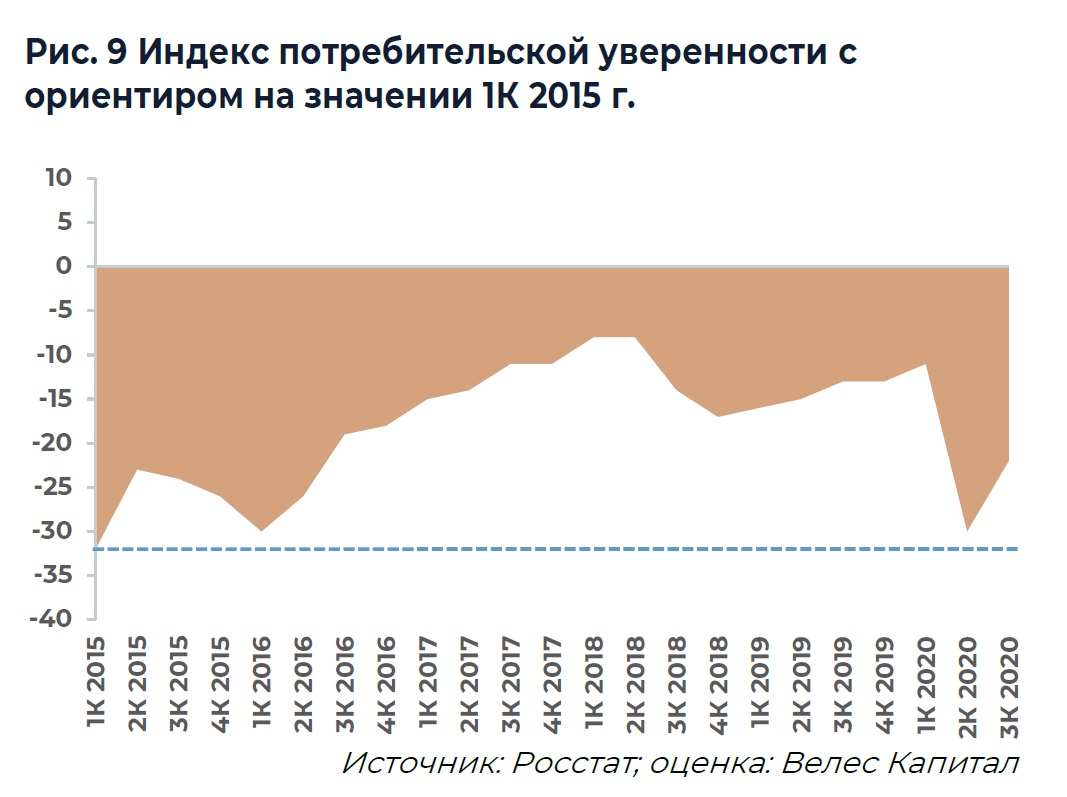

Потребительская уверенность

Индекс потребительских настроений «Левада-Центра» в ноябре вновь начал снижаться против периода укрепления в сентябре и остановился на 69 пунктах. Индекс потребительских настроений, по данным «Росстата», в 3К составил минус 22 пункта против минус 30 во 2К. В 4К индекс может вновь продемонстрировать дополнительное снижение. Среднее значение индекса в 2019 г. находилось на уровне минус 14, в то время как среднее значение за 9 месяцев 2020 г. составило минус 21 пункт.

По итогам 3К 26% опрошенных «Росстатом» расценивали свое материальное положение как плохое или очень плохое, и только 8,2% как хорошее/очень хорошее. 53,1% опрошенных в 3К оценили текущие условия как неблагоприятные для крупных покупок и только 9,5% как благоприятные.

Более 90% опрошенных людей ожидали роста цен в ближайший год и 48,5% полагали, что цены вырастут значительно. На фоне прихода второй волны пандемии население начало вновь сокращать расходы, особенно на услуги, где зачастую необходимо физическое присутствие. Наблюдается явная зависимость между уровнем риска заразиться и снижением экономической активности в регионах. Это может говорить о возможности достаточно быстрого восстановления экономической активности по мере ухода заболевания и снятия ограничений.

Розничная торговля

Министерство экономического развития ожидает падение розничных продаж в 2020 г. на 4,2% г/г. На фоне восстановления экономической активности в 2021 г. ожидается рост розничной торговли на 5,1% г/г и в диапазоне 2,8–2,9% по итогам 2022–2023 гг.

По итогам 3К падение оборота розничной торговли продуктами питания составило 3,6% и столько же в октябре. Традиционно более половины оборота розничной торговли в России формируется в 10 регионах, среди которых основные — это Московская область и Москва, а также Ленинградская область и Санкт-Петербург.

Сбербанк отмечает, что вторая волна коронавирусной инфекции существенно сократила спрос на услуги кафе, баров, ресторанов (падение на 29,6% г/г), а также индустрий красоты и развлечений. При этом в октябре начали характерно расти траты населения на продовольствие (+6,6% г/г), лекарства и медицинские товары. Ажиотажного спроса, как в мартовский период, не наблюдалось. В текущем году Сбербанк фиксирует наибольший рост расходов именно в продовольственном сегменте, который смог избежать падения в марте–июне и даже, напротив, ускорил рост в отличие от непродовольственных категорий и услуг. Переток денежных средств из сегмента HoReCa (гостинично-ресторанный бизнес) в значительной степени поддержал спрос на продукты питания. Дополнительную поддержку оказал тот факт, что границы оставались закрытыми в основной период отпусков, и больше денежных средств было потрачено внутри страны. Согласно данным банка, в ноябре рост расходов в продовольственном сегменте стабилизировался на уровне 3–4% г/г. В последнюю неделю ноября падение сегмента кафе и ресторанов ускорилось до 36% г/г.

Рынок розничной торговли продуктами питания

Согласно расчетам Infoline, в 2020 г. размер отечественного рынка должен составить 16,7 трлн руб. и вырасти до 19,6 трлн руб. к концу 2023 г. Среди форматов основным двигателем ожидаемо останутся магазины «у дома», оборот которых должен увеличиться на 1,5 трлн руб. а доля — с 29% до 32%. Единственный современный розничный формат, который, вероятно, продолжит демонстрировать негативную динамику — это гипермаркеты. Данное явление связано с изменением предпочтений потребителей, когда закупки впрок переходят в онлайн или заменяются более частыми приобретениями в магазинах «у дома».

Сложная экономическая ситуация в стране, скорее всего, спровоцирует увеличение оборота и доли дискаунтеров. Данный формат ориентирован на снижение уровня цен за счет экономии ритейлера на ряде издержек (например, персонале) и построении ассортимента на основе собственных торговых марок.

Доля современных форматов продолжит увеличиваться, а доля традиционной торговли сократится с 20% в текущем году до 16% в 2023 г. Ожидается, что онлайн-сегмент получил существенный толчок в текущем году и его оборот достигнет 605 млрд руб. в 2023 г. против 145 млрд руб. в 2020 г.

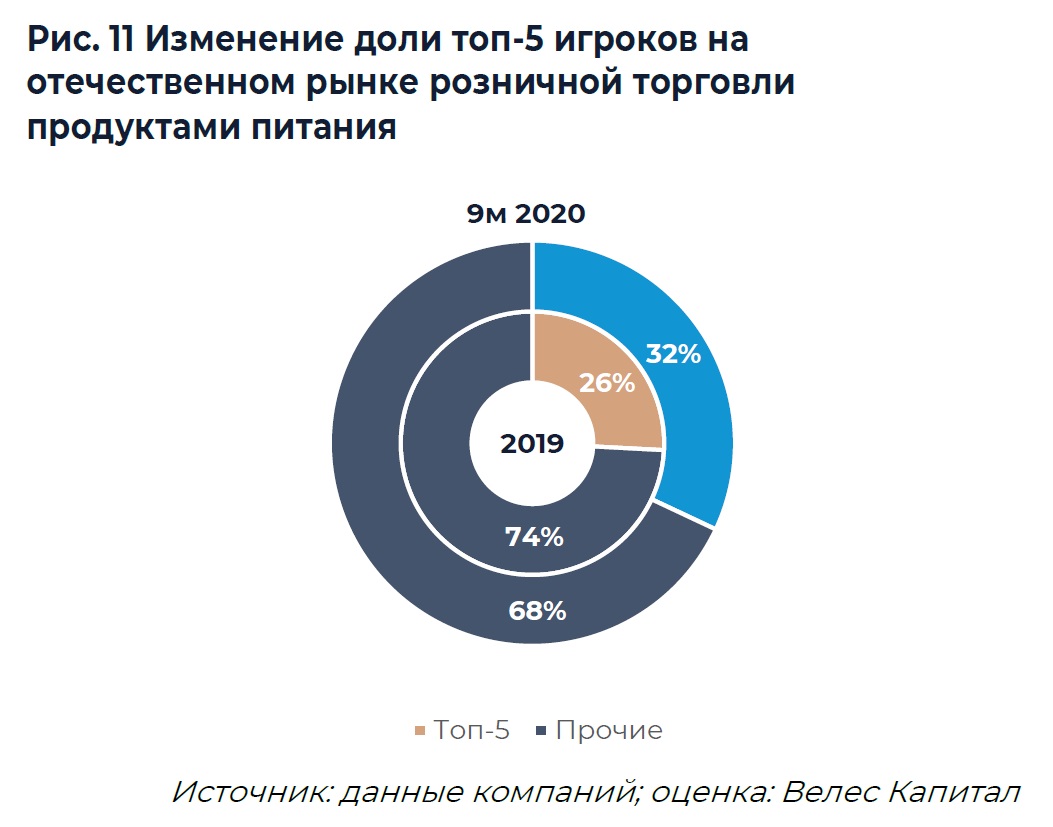

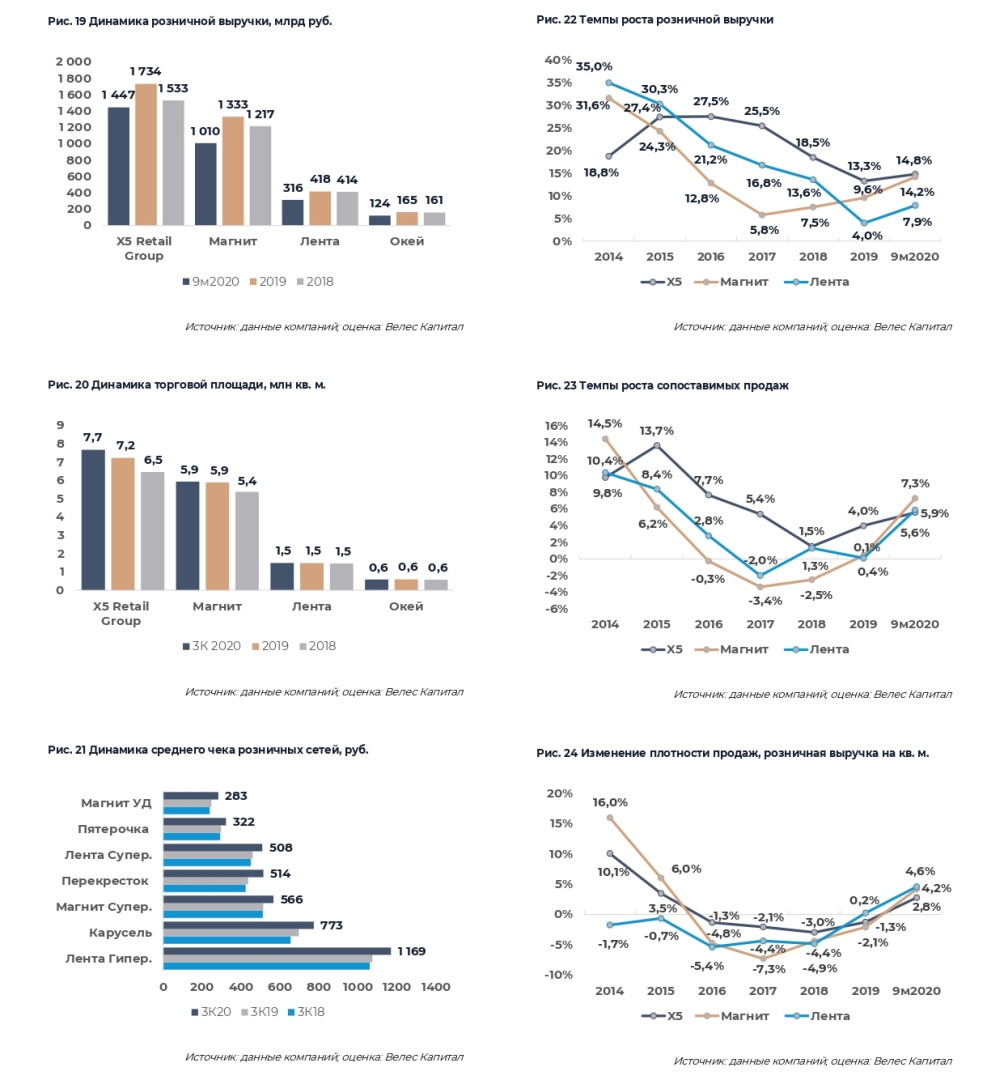

Продолжается процесс постепенной консолидации рынка. Доля игроков из топ-10, согласно оценке InfoLine, может составлять 33%, а топ-5 — 29%. Мы оцениваем долю топ-3 по итогам 9 месяцев текущего года в 27,4% (топ- 5 в 32%), а долю лидера рынка X5 Retail Group в 12,2%. Собственная оценка X5 — 13%. За счет сокращения традиционной торговли и ухода менее эффективных игроков доля крупнейших участников рынка продолжит увеличиваться. Так, например, X5 сообщает, что порядка 50–60% всех открытий группы происходит на площадях, которые ранее занимали другие игроки. В пользу консолидации также говорит тот факт, что в развитых странах доля игроков из топ-5 заметно выше и составляет около 50% в США, более 60% в Великобритании и более 70% в Германии. Ограничение ФАС на максимальную долю рынка в 25% пока оставляет достаточное место для маневра. Доля рынка крупнейших игроков в значительной степени увеличилась в текущем году благодаря пандемии. Росстат зафиксировал падение оборота розничной торговли продуктами питания в 3К на 3,6% г/г, однако розничный оборот X5 Retail за этот период увеличился на 15,4% г/г, «Магнита» на 11,9% г/г, «Ленты» на 4,6% г/г. Этот факт говорит в пользу большей эффективности современных крупных игроков, что стало особенно заметно из-за прихода коронавируса.

По итогам 9 месяцев 2020 г. все три крупнейших публичных компании (X5, «Магнит», «Лента») зафиксировали увеличение темпов роста выручки и LFL, а также улучшение плотности продаж на квадратный метр. В значительной степени это коснулось магазинов «у дома», которыми оперируют X5 и «Магнит». В марте на фоне прихода пандемии начался ажиотажный спрос на некоторые товарные категории с длительными сроками хранения. В период самоизоляции население предпочитало избегать торговых центров и гипермаркетов, опять же отдавая большее предпочтение ближайшим магазинам. Увеличение экономической активности и начало отпускного сезона в июне–июле вновь оказали благоприятное воздействие на крупнейшие продуктовые сети. X5 и «Магнит» замедлили темпы открытий в том числе из-за того, что высокая плотность продаж позволяла демонстрировать сильные темпы роста без дополнительных капитальных затрат. Прирост торговой площади X5 в 3К составил 9,6% г/г против 12% г/г в 2019 г., а у «Магнита» — 3,2% г/г против 12,1% г/г. Пока менеджмент ритейлеров с осторожностью говорит о возможном увеличении количества открытий в будущем году. X5 остается лидером рынка по совокупной торговой площади продуктовых форматов с показателем 7 680 тыс. кв. м. в 17,35 тыс. магазинов по итогам 3К 2020 г.

E-grocery

Рынок онлайн-торговли продуктами питания в этом году может вырасти с 43 до 145 млрд руб. и до 605 млрд руб. в 2023 г. Значительное положительное влияние на e-grocery в 2020 г. оказала пандемия, и сегмент стал одним из наиболее растущих в отечественном e-commerce. Текущее проникновение в розничную торговлю продуктами питания составляет всего около 0,7% против 1,6% в США, 4,6% в Великобритании и 14,5% в Южной Корее. Проникновение может существенно увеличиться в ближайшие годы и приблизиться к 3% в 2023 г.

Пока большая часть рынка приходится на сегмент онлайн-гипермаркетов (около 41%), но доля экспресс-доставки быстро увеличивается.

Ожидается, что к 2023 г. доли экспресс-доставки и онлайн-гипермаркетов станут примерно равны.

Infoline полагает, что доли сервисов доставки и онлайн-маркетплейсов будут сокращаться, но рост оборота в этих сегментах все же будет значительным.

В 2020 г. многие офлайн-ритейлеры запустили или расширили проекты в сфере онлайн-торговли. Также на данный рынок активно выходят онлайн-игроки, для которых торговля продуктами питания не являлась основным направлением. По итогам 9 месяцев 2020 г. лидером рынка оставалась X5 Retail Group с совокупным оборотом онлайн-бизнесов в 12,7 млрд руб., из которых 9,6 млрд руб. пришлось на гипермаркет «Перекресток Впрок», а еще 3,1 млрд руб. на экспресс-доставку сетей «Пятёрочка» и «Перекресток». Компания планирует занять 20% на рынке e-grocery в 2023 г. против 10% по итогам 2019 г. и примерно 12% за 9 месяцев 2020 г. Второе и третье место занимали «Утконос» и «Сбермаркет» с оборотом в 11,6 млрд и 11,5 млрд руб. соответственно. «Магнит» пока развивает свои онлайн сервисы в качестве пилотных проектов или в партнерстве с «Яндекс.Еда» и Delivery Club. В сегменте экспресс-доставки лидируют проекты интернет-холдингов «Яндекс.Лавка» и «Самокат», хотя у традиционных офлайн-ритейлеров есть хорошие шансы составить конкуренцию за счет большого количества уже имеющихся торговых точек.

Основные различия между двумя базовыми сегментами e-grocery (экспресс и гипермаркет) проявляются в модели использования, а также времени доставки и ассортименте. Например, онлайн-гипермаркет «Перекресток» может доставить товары в день заказа при определенных условиях и предлагает ассортимент в 44 тыс. SKU, а «Яндекс.Лавка» доставит заказ за 15 мин., однако ассортимент будет состоять только из 2 тыс. SKU.

Онлайн-гипермаркет используется для закупок большого количества наименований впрок, а экспресс — для удовлетворения моментальной потребности в небольшом наборе базовых товаров. Соответствующе отличается и средний чек. У онлайн-гипермаркета «Перекресток» по итогам 3К он составил 3 791 руб., а у «Яндекс.Лавки» порядка 900 руб. Как правило онлайн-гипермаркеты имеют ограничение минимальной суммы заказа, в то время как у экспресс-доставки оно либо значительно меньше, либо отсутствует.

Основные показатели крупнейших публичных продуктовых ритейлеров в России

Материал и графики подготовлены ИК «Велес Капитал»

Читайте также:

COVID-19: какие ограничения введены в регионах России?

Ресторанный рынок 2020: итоги, прогнозы, идеи

Без локдауна: как рынок коммерческой недвижимости отреагировал на «вторую волну»?

Руслан Исмаилов, «Магнит»: «Мы видим перспективу в развитии дискаунтеров»

Ольга Абрамова, «Лемана ПРО»: «В ребрендинге СТМ мы решили начать с чистого листа»

Как изменились собственные марки ритейлера и как воспринимают проект покупатели и поставщики.