Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

"Разгуляй" сеет долги

Холдинг в состоянии погасить только 20% публичного долга

Крупнейший российский агрохолдинг — группа «Разгуляй» — признал, что не сможет полностью выполнить обязательства перед держателями трех выпусков облигаций на 8 млрд руб. в ходе ближайших оферт (пройдут в апреле-мае). Вчера компания предложила оплатить только 20% займа, еще 30% — через год, а остальное — в срок погашения бумаг (самое позднее в мае 2013 года), мотивировав это тем, что средства нужны самой группе для начала посевных работ.

О том, что «в связи со сложившейся в последние месяцы неблагоприятной экономической ситуацией группа “Разгуляй” планирует обратиться к держателям облигаций ООО “Разгуляй-финанс” с предложением о реструктуризации» трех облигационных выпусков, агрохолдинг сообщил на своем сайте 24 марта. Реструктуризировать предлагалось второй (на 2 млрд руб.), третий и четвертый (по 3 млрд руб.) выпуски, то есть те займы, по которым в ближайшее время должны проходить оферты — 14 и 3 апреля и 27 мая соответственно.

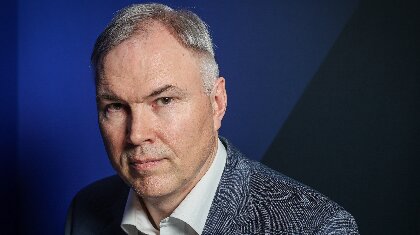

Как рассказали “Ъ” участники встречи, на ней присутствовали порядка 100 человек, в том числе и представители Газпромбанка, Банка Москвы, Юникредитбанка, «Абсолют банка». ФК «Открытие», консультанта эмитента по реструктуризации, представлял управляющий директор Михаил Сухобок, холдинг «Разгуляй» — его основной акционер Игорь Потапенко и гендиректор Дмитрий Тюхтенко.

По словам господина Сухобока, держателям бумаг третьего выпуска (ближайшая оферта) было предложено погасить не более 20% выпуска, на оставшийся объем кредиторам тут же была предложена дополнительная оферта через год, «параметры которой еще будут обсуждаться». Господин Сухобок пообещал, что «аналогичная схема будет предложена по второму и четвертому выпускам бумаг». По словам Дмитрия Тюхтенко, расплачиваться по оферте предполагается за счет средств «от текущей деятельности». По данным банка «КИТ Финанс», основная выручка группы (свыше 60%) формируется за счет зернотрейдинга.

Впрочем, участники встречи сообщили “Ъ”, что были озвучены и подробности перенесенной на год оферты: в 2010 году держатели третьего выпуска смогут получить еще 30% своих вложений, остальное — в дату погашения бумаг, то есть в марте 2012 года. На вопрос из зала «А если мы не согласимся?» господин Потапенко резко ответил: «А кто не согласится с реструктуризацией, ничего от нас не получит». Такую позицию господин Потапенко, со слов участников встречи, объясняет так: «У нас был выбор: раздать все долги или начать посевную. Мы решили закопать деньги в землю».

Группа «Разгуляй» создана в 1992 году. Имеет три отраслевых холдинга — зерновой, сахарный и аграрный. Выручка компании по МСФО в первом полугодии 2008 года составила 11,5 млрд руб., прибыль — 736 млн руб. Ка питализация на ММВБ — 4,55 млрд руб.

«Долговая нагрузка холдинга колоссальная, легче согласиться на такой вариант, так как есть риск вообще ничего не получить»,— советует директор департамента организации долгового финансирования банка «КИТ Финанс» Дмитрий Волков (занимается реструктуризацией облигаций агрохолдинга ОГО). Согласно отчетности «Разгуляя» по МСФО за первое полугодие 2008 года, чистый долг холдинга — 17,2 млрд руб., из них свыше 10 млрд руб. приходится на долги перед банками (все они обеспечены имуществом, товарными запасами и акциями предприятий холдинга). Сейчас у «Разгуляя» в обращении 11 выпусков облигаций объемом 17 млрд руб., оферты по всем намечены на 2009 год. По словам аналитика «КИТ Финанс» Натальи Колупаевой, в ноябре 2008 года Игорь Потапенко оценивал долг его компании в $1 млрд (по курсу на ноябрь). «С тех пор компания еще брала кредиты и с учетом девальвации, сейчас этот показатель на том же уровне с учетом текущего курса»,— отмечает она. Аналитик «Тройки Диалог» Михаил Красноперов оценивает долг «Разгуляя» в 30 млрд руб.

Учитывая текущий долг и собственный прогноз EBITDA на 2009 год, Наталья Колупаева оценивает соотношение долга к EBITDA на уровне 7, а финансовое положение холдинга — как «критическое». Но, по словам Михаила Красноперова, банкротство компании маловероятно: в этом не заинтересовано ни государство («Разгуляй» — в списке системообразующих компаний, которым обещана господдержка), ни сами держатели облигаций: в залоге у них нет активов, поэтому в случае банкротства они могут вообще ничего не получить.

Юлия Чайкина, Анна Рябова, КоммерсантЪ

Магазины на территории Пулково достигли выручки до 1 млн руб. с квадратного метра в месяц.