Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

NielsenIQ: как меняются тренды на рынке товаров для домашних животных?

Аналитики NielsenIQ выяснили, что товары для животных остаются одной из наиболее динамичных категорий на онлайн-рынке FMCG: с января по июль 2023 года их продажи выросли на 27% в денежном и на 39% в натуральном выражении.

Javier Brosch/ Shutterstock

Согласно исследованию NielsenIQ, 72% российских потребителей владеют домашними животными. Большинство владельцев питомцев (82%) ухаживают за кошками, а почти половина (44%) держит собак. На третьем месте по популярности — рыбки (13%). И на фоне того, что за последние годы количество питомцев в семьях увеличивалось (особенно в период пандемии Covid-19), сегодня индустрия ухода за ними, получив мощный импульс, продолжает развиваться двузначными темпами.

На российском омниканальном рынке (включающем как офлайн, так и онлайн-продажи FMCG) группа товаров для животных остается одной из самых быстрорастущих: за последние 12 месяцев до февраля 2023 года ее динамика составила почти 30% в денежном выражении. При этом ей удалось остаться в положительной зоне и по темпам натуральных продаж (+2,3% в упаковках), в то время как весь рынок FMCG стагнировал (-0,6%). Тем не менее в индустрии товаров для питомцев заметны разнонаправленные тренды, которые вносят как положительный, так и негативный вклад в развитие рынка.

Наиболее часто покупатели приобретают корма для кошек: в среднем почти три раза в месяц, что делает категорию лидером по этому показателю. На втором месте — корма для собак, на третьем — лакомства.

Как меняется рынок товаров для домашних животных?

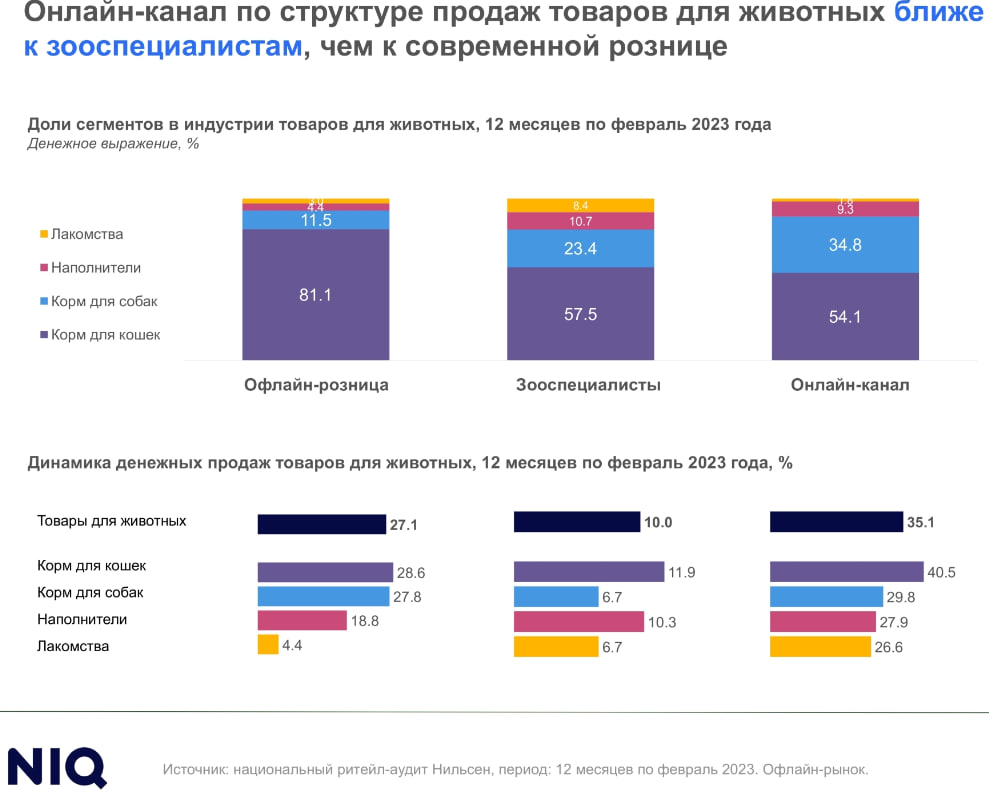

Развитие онлайн-продаж

С точки зрения структуры продаж онлайн-канал в группе товаров для животных сегодня стал ближе к специализированным зоомагазинам, чем к сетевым розничным FMCG-сетям: онлайн-канал и зооспециалисты совпадают как с точки зрения ассортимента, который представлен более премиальными товарами, так и с точки зрения структуры продаж. А значит, онлайн-канал остается популярен и успешно конкурирует в первую очередь не с масс—маркетом, а с каналом зооспециалистов.

При этом онлайн-канал остается самым динамичным в индустрии: темпы прироста интернет-продаж товаров для животных достигли +35% год к году, а самый значимый вклад в развитие интернет-продаж вносят корма. И на фоне того, что у покупателей уже сформировалась устойчивая привычка заказывать корма для питомцев онлайн и приобретать в интернете те бренды, которые сложно найти в офлайн-рознице, для дальнейшего роста продаж игрокам рынка важно уже более точечно работать с продвижением товаров и сегментацией аудитории.

Источник: NielsenIQ

С точки зрения наполнения покупательской корзины, средний чек покупки товаров для животных в интернете остается почти в два раза выше, чем в офлайн-рознице.

Однако это не всегда связано с уровнем цен: напротив, в интернет-магазинах покупатели уже сейчас могут найти дешевле самые популярные SKU, и по сравнению с остальными каналами продаж онлайн-торговля показывает минимальную цену сразу на 24 товара из топ-30 кормов для кошек и собак.

Источник: NielsenIQ

На основе полученных данных аналитики выяснили, что рост среднего чека в онлайн-канале во многом поддерживается как уникальным ассортиментом, которого попросту нет в масс—маркет сетях, так и удобством канала: возможностью сравнивать товары и цены, быстрой доставкой, а также доставкой крупных упаковок, более выгодных в пересчете стоимости на единицу веса. И по мере того, как в канале электронной торговли будут появляться новые инструменты продвижения и работы с аудиторией, а пользователи будут становиться более уверенными в их применении, онлайн-каналу удастся как минимум сохранить высокую долю и лояльность покупателей, а как максимум — продолжить ее увеличивать.

Группу товаров для животных на сегодняшний день характеризует и другой тренд — в ней снижается уровень промопродаж. По сравнению с прошлым годом, в среднем он сократился на 5 п.п. до 55%. Наиболее значимое сокращение произошло в самой запромотированной категории — кормах для кошек, где доля продаж по акциям снизилась за год с 65% до 59%.

Источник: NielsenIQ

Несмотря на то, что доля продаж по акциям снижается, в индустрии товаров для животных она остается значительно выше средних значений продовольственного рынка (55% против 46%). С точки зрения тактических решений резкий отказ от промо может представлять трудность для игроков, особенно в условиях обострившейся конкурентной борьбы, ведь цена остается для покупателей одним из ключевых факторов выбора бренда. Например, в онлайн-канале, где доля промо традиционно выше, более половины опрошенных респондентов (51%) говорят о том, что возможность найти товары по более низким ценам является для них решающим фактором при выборе в пользу онлайн-покупок.

В долгосрочной перспективе высокая запромотированность может серьезно отразиться на снижении эффективности продвижения и размытии покупательской лояльности к отдельным брендам, как это уже происходило в других FMCG-категориях. Особенно эта проблема актуальна для индустрий с высокой долей онлайн-продаж, какой и является рынок товаров для животных, ведь широкий ассортимент и удобство процесса покупки могут легко подтолкнуть покупателя попробовать новый бренд, если его цена и характеристики окажутся сопоставимыми.

Источник: NielsenIQ

Трансформация ассортимента, характерная для всего FMCG-рынка в 2022 году, затронула и индустрию по уходу за питомцами: например, в сегменте кормов для кошек на уровне рынка национальной России, который включает как современную, так и традиционную торговлю (каналы, в которых продажа ведется через прилавок, например, рынки или павильоны), за I квартал 2023 года количество SKU сократилось на 5% по сравнению с аналогичным периодом годом ранее.

Особенную важность такие цифры приобретают в контексте индустрии, где почти 100% продаж составляют бренды. Если частные марки торговых сетей растут в большинстве FMCG-категорий двузначными темпами, индустрия товаров для животных является исключением. Например, в ней заметна стагнация или даже снижение доли СТМ в кормах для собак, где она резко сократилась во всех каналах продаж. В целом в разбивке по каналам частные марки наиболее заметно развиваются в канале современной торговли — во многом за счет того, что СТМ являются для масс—маркета способом дифференциации от других магазинов, в то время как в специализированном канале такой характеристикой может являться эксклюзивный импорт.

Усиление локальных брендов

На фоне ухода зарубежных брендов локальные марки получили дополнительный стимул для развития и замещения ушедших позиций, а также наращивания производственных мощностей.

К примеру, среди топ-25 брендов кормов для кошек самые высокие темпы продаж продемонстрировали именно отечественные товары местного производства (+115%), а также импортные бренды, произведенные локально (+27%) и успевшие завоевать лояльность и доверие покупателей. Одновременно с этим динамика зарубежных импортных брендов снизилась сразу на 42% к прошлому году, что во многом произошло из-за усложнения логистических цепочек, ограничения импорта и вымывания ассортимента с полок магазинов.

По данным NielsenIQ, на примере сетей как из группы масс-маркета, так и специализированных можно сделать вывод, что процент людей, знающих про существование конкретного магазина, в канале зооспециалистов остается значительно ниже современной розницы (37% против 57%). Это свидетельствует о том, покупатели зачастую не знают о существовании специализированных магазинов и предпочитают совершать покупки в более знакомых розничных сетях.

Однако несмотря на низкую осведомленность, каналу зооспециалистов удается успешнее завоевывать лояльность покупателей. Например, почти треть респондентов (29%), знающих о наличии специализированного магазина и совершивших там покупку, становятся лояльными этому ритейлеру, а сам специализированный магазин покупатели рекомендуют в полтора раза чаще (152%), чем посещение розничных сетей (104%). Во многом это происходит за счет того, что канал зооспециалистов обладает большей экспертизой и может предоставить консультации при выборе товаров.

NielsenIQ: как изменились акции в 2023 году?

NielsenIQ: в РФ растет спрос на слабоалкогольные коктейли

Генпрокуратура и ФАС проверят рост цен на корма и ветпрепараты для животных

«Сбер»: жители Санкт-Петербурга заняли первое место в топе регионов по тратам на домашних животных

Магазины на территории Пулково достигли выручки до 1 млн руб. с квадратного метра в месяц.