Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Интегрированная аналитика как оружие в войне за полку

Рассказываем о том, как аналитика помогает производителям занимать вакантные места в торговых сетях и на какие факторы надо обращать внимание при анализе данных в новых экономических реалиях.

Фото: panuwat phimpha/shutterstock

Мы живем в эпоху Big Data, однако только 20% пользуются доступными данными, а из этих 20% только 5% могут их эффективно интерпретировать и использовать. Грамотный анализ факторов, формирующих сегодняшнюю среду розничной торговли, является ключом к выживанию брендов. Однако большинство до сих пор полагается на интуитивный маркетинг.

По словам Евгения Акентьева, руководителя отдела новых продуктов РА «Градус» (компании – разработчика аналитических инструментов, которые помогают прогнозировать продажи и оптимизировать производственные и логистические цепочки), данные продаж, собранные воедино и грамотно интерпретированные через машинные механизмы, должны стать основой четкого планирования для всех подразделений компании-производителя – от маркетолога и аналитика до топ-менеджмента. Аналитические выкладки помогают взвешенно принимать решение, например, о том, какую скидку дать на промо, как прогнозировать товарные остатки, в какой ценовой сегмент заводить новый продукт, как оптимизировать бизнес-процессы внутри компании, используя данные продаж и т.д.

Факторный анализ

Начинать продвижение товара на полке нужно с анализа продаж категории в целом. «Интерактивная программа факторного анализа дает целостную картину того, как представлена категория в сетях, – рассказывает Евгений Акентьев. – Мы видим историю продаж и можем двигаться от большего к меньшему: от продаж в сетях в целом и вплоть до конкретных SKU. Заходя в категорию, в зависимости от детализации мы понимаем, что происходит внутри нее, какие причины заставляют ее расти или, наоборот, проседать. Программа рассматривает около десяти факторов, среди которых количество магазинов, ввод новинок, изменение дистрибуции текущего ассортимента, эффективность дистрибуции, правильно ли выбрали размер упаковки, прайс промо». Допустим, на графике видно, что промо длилось неделю, но в течение пяти дней продажи были, а два дня продаж не было. Какой вывод можно сделать? Товара на промо просто не хватило, была недопоставка. Ставим двойку key account менеджеру за низкую эффективность работы и делаем соответствующие выводы, чтобы не наступать на эти грабли в дальнейшем.

Как не продешевить

Возможно, скидки не приносят компании-производителю пользы, и товар будет востребован, даже если поставить его со скидкой не 30%, а достаточно 15%, чтобы уже вызвать интерес. Для того чтобы заранее прогнозировать положительный эффект промоактивностей, Евгений Аксентьев рекомендует использовать промосимулятор. Это сложный инструмент, где собраны данные продаж за два года недельной гранулярности по более чем 300 категориям FMCG-сегмента. С помощью машинных алгоритмов промосимулятор анализирует продажи, глубину скидки, промо, цену на полке, длину промо, период промо. По итогам работы система автоматически делает расчет и выдает результат: с какой скидкой нужно идти в промо и какая рекомендованная цена должна быть на полке, чтобы принести наибольший рост продаж.

Например, стандартная цена товара – 150 рублей, в рамках промо товар можно продавать по цене 119 или 99 рублей. Зачастую все думают, что 99 рублей, но анализ конкретной категории по какому-то из факторов может показать, что это не так. Иногда эти 20 рублей разницы внутри промо могут принести всего 10% прироста и поставщик-производитель потратит деньги нерационально.

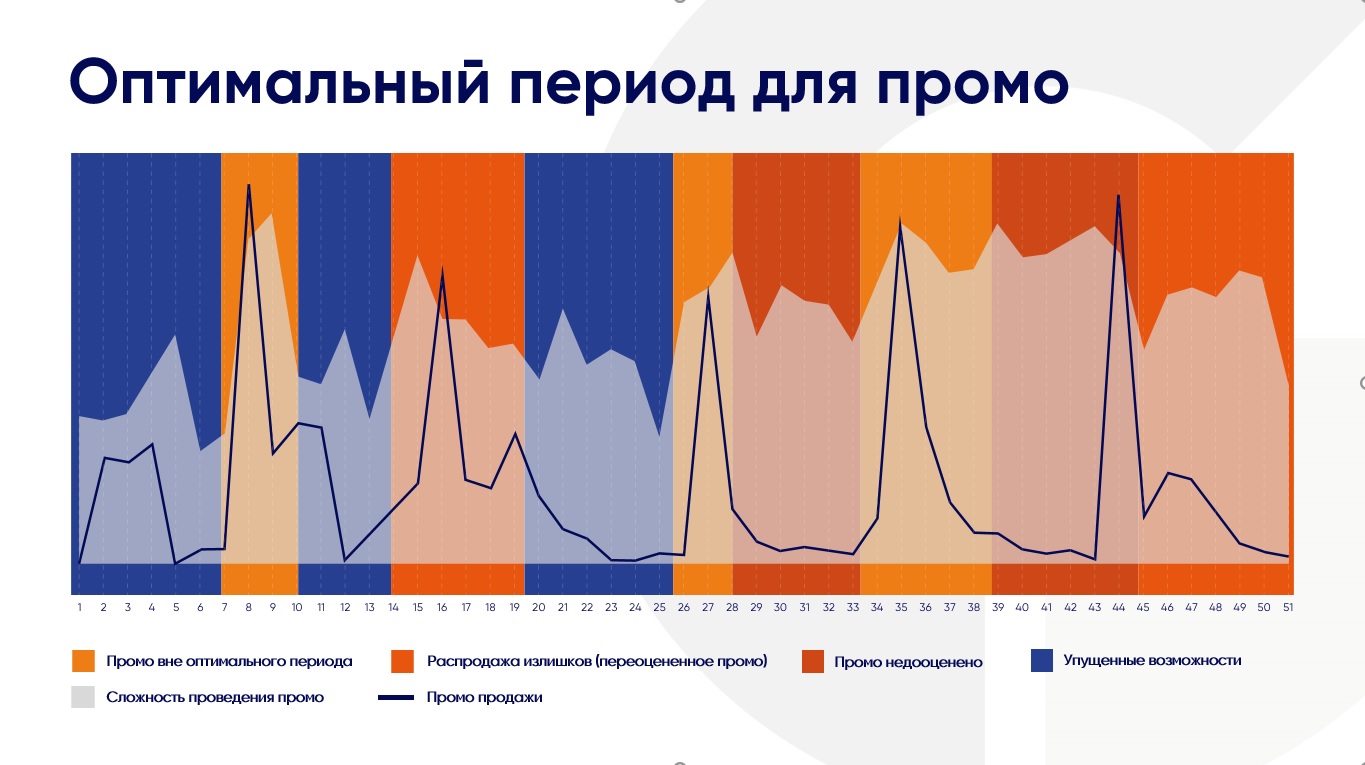

Период проведения промо также очень важен. Например, можно начать промо в начале января, и у бренда будет очень крутой инкрементальный объем относительно категории, доля значительно вырастет, но он не получит большой объем продаж, потому что в январе мало людей совершают покупки в магазинах. Но если сравнить январь с периодом гендерных праздников, когда практически все производители идут в промоисторию, то прирост продаж в рублях будет, скорее всего, большой, но при этом доля продаж в категории не сильно поменяется, потому что все конкуренты также стоят в промо. Промосимулятор, учитывая множество вводных данных, выдает четкие рекомендации, в какой период, в какой сети, с каким SKU, c каким брендом, с какой скидкой и с какой ценой на полке нужно вставать. По сути, формируется промо гайд лайн для key account менеджера, который на него смотрит и идет вести переговоры с сетью о том, как сделать промо эффективным и для поставщика, и для ритейлера.

Производственные планы и логистические цепочки

Аналитика данных о спросе и предложении может быть использована для поддержания уровня закупок, а также для принятия маркетинговых решений. Так, на платформе Demand Planning Gradus аккумулированы финансовые данные компании вплоть до себестоимости продукции, различные данные по товарам, по контрактам с сетями, контрактами с дистрибьютором. Система на основе всех вводных данных автоматически прогнозирует промообъем, затем base line и стандартные продажи без промо. В итоге производитель получает четкие рекомендации по объему производства и логистике с точными датами отгрузки товаров в сети. Программа выдает отчет по финансовому планированию на год, полгода или квартал вперед. Все заинтересованные отделы видят, какие продажи будут и на какую прибыль можно рассчитывать, и, соответственно, могут скорректировать свои действия.

Мерчандайзинговые активности

Инновационные решения в мерчандайзинге, основанные на данных аналитики торговых точек, могут помочь производителю реализовать заявленный план продаж. Необходимо тщательно подходить к выбору адресной программы и определению тех точек, куда направить мерчандайзера. Согласно известному правилу Парето, 20% точек делает 80% продаж. Нужно вычленить именно эти 20% и при этом ориентироваться не на свои продажи, а на анализ категории в целом. Рассмотрим пример по анализу продаж категории.

Допустим, что одна точка продает товара на 10 тыс., а другая на 20 тыс. При таких вводных производитель, не задумываясь, будет активизироваться там, где он продает на 20 тыс. Но если углубиться в категорию, то можно увидеть, что первая точка продает на 500 тыс. рублей данной категории, из которых производитель имеет только 2% доли, а вторая продает на 100 тыс. рублей, из которых он смог занять уже 20%. Вывод – надо активировать усилия там, где продажи в категории больше, а собственная доля меньше, но потенциал явно есть.

На основе данных продаж анализируется вся адресная программа, где представлен производитель, выбираются эталонные точки, где товар продается лучше всего, выявляется причина, оценивается потенциал других точек, определяется порядок действий мерчандайзера. Однако есть еще один фактор, от которого зависит эффективность мерчандайзинга. В одной сети мерчандайзер может выполнять определенные действия, а в другой связан по рукам и ногам и, кроме аудита и фото выкладки товара на полке, ничего сделать не может. «Мы эту информацию собрали и сделали единый рейтинг сетей, – рассказывает Евгений Акентьев. – Специалисты компании перед тем, как активировать мерчандайзеров, оценивают потенциал каждой точки, формируют рейтинг точек, куда стоит идти в первую очередь. Через это упражнение мерчандайзинг становится более эффективным и на 100% окупает вложенные в него средства. Калькулятор эффективности мерчандайзеров разработан именно на основе данных сетей и корреляции их с уровнем влияния мерчандайзеров на процесс продаж».

Раскачать продажи

Рассмотрим практический кейс от одного из производителей безалкогольных и слабоалкогольных напитков. Когда западные бренды стали уходить из российских сетей, компания запустила собственную линейку продукции под новым брендом. На успешность проекта повлияли два фактора. Во-первых, производитель быстро сориентировался в ситуации и оперативно запустил производственную линию с новым брендом, обеспечив нужные сетям объемы. Во-вторых, производителем была поставлена цель – занять 20% в категории безалкогольных, газированных и слабоалкогольных напитков. Для этого нужно было уверенно занимать освободившееся полочное пространство, и, самое важное, его надо было занимать в «правильных» точках продаж. Для этого была разработана адресная программа. Все точки были отобраны при помощи алгоритмов аналитики данных продаж «Градус». Именно эти точки формировали основной поток продаж. Спустя три-четыре месяца после запуска проекта и после того, как производитель настроил дистрибуцию в точках, был сделан срез по показателям – средняя доля продаж в регионе и доля продаж в тех точках, где осуществлялось покрытие. При этом было два региона, где мерчандайзинг отсутствовал. В итоге в тех точках, где мерчандайзинговые активности были, доля продаж оказалась значительно выше среднего. Локации были выбраны правильно, т. к. 7 тыс. из более чем 60 тыс. торговых точек «сделали» продажи в категории. Это еще раз подтверждает тезис о том, что эффективность мерчандайзинга можно рассчитать и определить, куда и сколько инвестировать, чтобы достигать заданных показателей.

Конечно, многие выводы относительно собственного бренда или конкурентов любой участник рынка, вне зависимости от размера бизнеса, может сделать самостоятельно, но лучше это делать, опираясь на цифры, нежели на интуицию.

Retail.ru

Ольга Абрамова, «Лемана ПРО»: «В ребрендинге СТМ мы решили начать с чистого листа»

Как изменились собственные марки ритейлера и как воспринимают проект покупатели и поставщики.