Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Центр притяжения

Александр Левинский 38 (79) 08 октября 2007

Что помогло краснодарскому дискаунтеру развиваться со скоростью Ferrari его хозяина

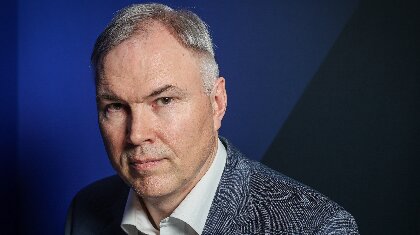

Путь Сергея Галицкого — органический рост и как можно меньше покупок » Фото: Александр Корольков

Сергея Галицкого, основателя и основного акционера розничной сети «Магнит», иногда сравнивают с Сэмом Уолтоном, создателем знаменитой Wal-Mart. Крайне лестное сравнение, не так ли? Однако сам Галицкий, услышав подобное, выходит из себя: «Уолтон был сумасшедший гений! Он ездил на древнем пикапе, мотался по своим магазинам на старом самолете. А я почти не выхожу из офиса, ношу дорогие рубашки!» Добавить еще, что Галицкий любит гонять на Ferrari, и разница станет совсем очевидной? Отнюдь. «Он так похож на Сэма, что не хочет этого признавать, — настаивает Тим Пост, приятельствующий с Галицким больше 10 лет. — Просто из скромности считает себя мелким бизнесменом». Мелким? Капитализация «Магнита» превышает $3 млрд. По сравнению с Wal-Mart (капитализация — $182 млрд), конечно, немного. Но в остальном — точная копия.

Изначальная «стратегия маленьких городков», благодаря которой Wal-Mart набирала обороты, определила дальнейшее развитие событий.

Сэм Уолтон, создатель Wal-Mart

Сделано в Америке ![]()

Пост называет главу «Магнита» учеником Уолтона. И вспоминает, как в 1998 г ., работая в компании Галицкого советником, повез того в Техас, знакомиться с Дрейтоном МакЛейном, основателем крупной дистрибуторской фирмы McLane, как раз только что проданной Wal-Mart. Охочий до новых знаний о ритейлерском бизнесе, Галицкий не пожалел $2500 на исследование, посвященное истории Wal-Mart. Этот фолиант он выучил наизусть, говорит Пост.

Что же роднит «Магнит» с Wal-Mart? Уолтон открыл свой первый фирменный магазин в 1962 г . там, куда не дотягивались крупные розничные сети, — в городке Роджерс (штат Арканзас) с населением 5700 человек. «Магнит» тоже начал свой путь в провинциальных городках. «Чтобы набраться сил, мне надо было уйти от конкуренции как можно дальше», — вспоминает Галицкий.

Пока российские и международные конкуренты увлечены слияниями и поглощениями, Галицкий, как и Уолтон в первые 19 лет существования Wal-Mart, делает ставку на органическое развитие. Логистике «Магнита», его системе распредцентров, автопарку и полной компьютеризации могут позавидовать многие. А еще в ассортименте «Магнита» самая большая в России доля собственных торговых марок ( СТМ) — 12,5%. До Wal-Mart с ее 40% пока далеко, но это пока. На следующей неделе Галицкий готовится открыть свой первый гипермаркет площадью 11 000 м 2 . За ним последуют другие — уже куплено 45 участков в разных регионах и строится 17 зданий.

ДЕБИТОР НА ДОВЕРИИ

0% товарооборота «Магнита» обеспечивают собственные распредцентры

Миллионного наследства Галицкий не получал, в приватизационных конкурсах не участвовал, финансовых пирамид не строил. Все началось с публикации в финансовом журнале статьи третьекурсника факультета экономики Кубанского университета. Хозяин малюсенького местного банка — как говорит сам Галицкий, безымянной «меняльной конторы» — был настолько впечатлен статьей, что разыскал автора и предложил занять место замуправляющего. Впрочем, банкиром Галицкий пробыл недолго: некоторые операции могли довести до инфаркта и куда более опытного финансиста, чем 24-летний студент. Например, кредит под договор на закупку шампанского. На самом деле деньги конвертировали, купили на них в Таиланде попугаев и, накормив пьяным зерном, нелегально ввезли во Францию и продали. Галицкий уволился — «потому что не хотел участвовать в похоронах банка». Но связи в банкирской среде остались.

Один из клиентов банка, торговавший продукцией Procter & Gamble (P&G), навел Галицкого на идею продавать нужные всем товары повседневного спроса. Под нее-то Галицкий и взял в кредит около $30 000. Купил фуру с продукцией Johnson & Johnson и продал мелким оптом. А в 1994 г ., взяв в долю троих однокурсников, зарегистрировал дистрибуторскую компанию «Трансазия».

В это время он и познакомился с Тимом Постом, студентом бизнес-школы в Массачусетсе, приехавшим в Краснодар по программе обмена. «Трансазия» мечтала выиграть тендер P&G на эксклюзивное представительство в Краснодарском крае. Требовался дельный бизнес-план, и Пост его написал. Увы, победа в тендере оказалась пирровой: выбрав «Трансазию» в партнеры, P&G потребовала, чтобы компания прекратила работать с ее конкурентами. Молодые предприниматели нашли простой выход — создали сестринскую фирму «Тандер», на которую ограничения не распространялись. В 1996 г . «Тандер» занялась еще и продовольственной дистрибуцией. А через год «Тандер» поступило первое предложение от иностранного инвестора. По рассказам Поста, фонд Nordberg Capital стал прицениваться к компании Галицкого с годовым оборотом меньше $100 млн, но хотел за свои деньги слишком большую долю в бизнесе. Галицкий отказался.

Как раз незадолго до переговоров с Nordberg Capital он пригласил Поста в консультанты, и они вместе отправились в Америку. Потом Галицкий нанял консультантов из McLane International, выделившейся из McLane после поглощения Wal-Mart. Платил им «страшнейшие деньги» — по $1000 в день на человека, — чтобы те помогли создать логистику. Галицкого обуревала идея ликвидировать мелкие склады и перейти на cross-docking — систему прямых поставок клиенту из распределительных центров (РЦ).

Первый РЦ построили в 1998 г . Один из бывших партнеров Галицкого говорит, что с технологиями McLane, адаптированными к местным условиям, «Тандер» «стало легче работать в ритейле, чем нам в дистрибуции». От поступления заказа до доставки товара к клиенту проходило не более суток. «В России и сейчас мало компаний с суточной доставкой», — говорит он.

А Галицкий продолжал экспериментировать. В ноябре 1998 г . он открыл в Краснодаре первый магазин Cash & Carry. Кризис его не испугал. «В те дни мы стали скупать все, что можно было получить за рубли. Это помогло все время находиться в товарном остатке», — вспоминает Галицкий. К августу 1999 г . «Тандер» восстановила докризисные объемы продаж. Чуть позже Галицкий решил сменить стратегию, рассудив, что покупателю нужны магазины рядом с домом. С 2000 г . все магазины были переименованы в «Магниты» и стали дискаунтерами.

FERRARI С ДИСКОНТОМ

Со временем дороги соучредителей «Трансазии» и «Тандер» разошлись. Как вспоминает один из бывших партнеров Галицкого, они пропорционально обменяли активы, а оставшуюся нераспределенной четверть «Тандер» он продал московскому предпринимателю Алексею Богачеву (сегодня председатель правления московского банка «Система» владеет 15,06% акций «Магнита»). Уже в 2001 г ., доведя число магазинов до 250, «Магнит» стал крупнейшей розничной сетью в России. У «Пятерочки» было около 80 магазинов, у «Перекрестка» — 30, у «Седьмого континента» — 25. И столь бурный рост, заметьте, шел без крупных финансовых вливаний извне. «Все крупные ритейлеры были похожи друг на друга, а «Магнит» стоял особняком. Их магазины всегда открываются там, где невысокий платежеспособный спрос и временно нет конкуренции», — комментирует президент розничной сети «Дикси» Олег Леонов.

Что же позволило «Магниту» разогнаться не хуже хозяйского Ferrari? Например, низкие арендные ставки на площади в провинции. Директор отдела торговой недвижимости агентства Knight Frank Юлия Дальнова говорит, что в Москве арендные ставки на качественные торговые площади (300- 1000 м 2 ) колеблются в диапазоне от $280 до $800 за 1 м 2 в год. В Санкт-Петербурге — от $330 до $385. В Краснодаре же ставки для продуктовых дискаунтеров варьируются от $600 до $720 в центре и от $180 до $350 на окраинах. А ведь это почти город-миллионник. В Ставрополе, где жителей около 360 000 (в таких городах, с населением от 100 000 до 500 000 человек, «Магнит» привлекает 27% своей клиентуры), арендные ставки колеблются от $150 до $450. А основная часть клиентов «Магнита» — около 43% — живет в городках и поселках с населением меньше 100 000 человек, где столичные аналитики стоимость аренды даже не отслеживают.

Сегодня, правда, цены растут и в глубинке. «Дураков нет, все понимают, сколько зарабатывают ритейлеры», — поясняет гендиректор консалтингового агентства «Магазин магазинов» Анна Ширяева. Но «Магнит» уже нарастил финансовые мускулы для иной стратегии. За последние три года доля арендованных помещений в сети снизилась с 92 до 76%. Ход отчасти вынужденный. По итогам прошлого года средний чек в «Магните» составил всего $4,4. В дискаунтерах «Дикси» сравнимой торговой площади средний чек составил $5,6, а в «Мегамартах» — $18. «Магниту» волей-неволей приходится резать косты.

ПРАВИЛА И ИСКЛЮЧЕНИЯ

Не в последнюю очередь компания экономит благодаря многочисленным СТМ, наличие которых тоже позволяет диктовать поставщикам свои правила. По словам Дмитрия Чумакова, генерального директора агентства маркетинговых исследований Vector Market Research, по доле СТМ «Магнит» лидирует среди российских розничных сетей. Начиная с 2002 г ., когда доля СТМ составляла у «Магнита» 3,2% ассортимента, их объем в общем обороте сети вырос почти вчетверо.

До появления в 2002 г . первых 14 московских магазинов «Магнит» цены этой сети всегда и везде были самыми низкими по сравнению с конкурентами. «По основной группе товаров они и сейчас мало отличаются от оптовых», — почти завистливо отмечено в одном из инвестиционных меморандумов «Пятерочки». Однако в Москве «Магнит» все же проиграл: корзина из 65 самых дешевых товаров стоила в «Пятерочке» 630 руб., в «Дикси» — 657 руб., а в «Магните» — 755 руб. Это абсолютное исключение из правил компании, вызванное присоединением магазинов «Нестеровский», принадлежавших акционеру «Магнита» Алексею Богачеву.

«Это не было поглощение, — уверяет Галицкий. — Если ты съел тарелку супа, а в нее комар попал, это не значит, что ты борщ с мясом ешь». Историю поглощения он описывает очень просто: «Нестеровский» задолжал его компании. Богачев подтверждает, что от слияния с «Магнитом» ничего не получил. Галицкий заявляет, что в отличие от конкурентов он вообще никого не покупал. «Покупки на пустом рынке, — говорит он, — совершаются по двум причинам: либо от глупости, либо из-за невозможности развиваться органически».

Российский рынок действительно практически пуст. По данным агентств GfK и INFOLine, в 2006 г . на долю так называемой организованной розницы пришлось лишь 25% всех продаж продовольственных товаров. В восточноевропейских странах эта доля доходит до 30%, а в большинстве западноевропейских превышает 80%.

Прошлогоднее присоединение 22 нижегородских магазинов Галицкий тоже не считает поглощением. Владельцы зданий розничной сети «Эконта» стали партнерами «Магнита», и их доля в созданной совместно управляющей компании «Тандем» составляет 49%.

ЧЕРЕЗ ТЕРНИИ

В мае Галицкий публично заявил, что готов потратить на слияния и поглощения до $1 млрд. Сейчас он берет свои слова обратно. Модель остается прежней: «Магнит» высылает вперед авангард из нескольких магазинов, строит РЦ, выводит на дороги собственные грузовики (автопарк «Магнита» сейчас насчитывает 730 машин), а потом идет в наступление на весь регион. Сегодня у компании семь РЦ (самый западный — в Твери, самый восточный — в Челябинске) общей площадью более 100 000 м 2 . На них приходится около 70% товарооборота «Магнита». У X5 Group доля прямых поставок с собственных складов, расположенных в основном в Москве и Питере, составляет 55% для «Пятерочек» и до 35% — для «Перекрестков».

«Это конкурентное преимущество «Магнита» не вечно. Однако в ближайшие два-три года оно позволит ему уверенно лидировать в развитии региональной сети», — говорит директор компании «Юнит-Консалтинг» Татьяна Сорокина.

За необыкновенную скорость развития приходится платить. Рентабельность «Магнита» по EBITDA за 2006 г . составила 4,89%, рентабельность по чистой прибыли — 2,27%. У той же X5 эти показатели составляют соответственно 8,31 и 2,89%. Однако в ближайшее время стратегия Галицкого должна показать свои преимущества. «По мере экспансии в регионы эффективность X5 будет снижаться, а «Магнита» — расти», — предсказывает аналитик «Тройки Диалог» Анна Матвеева.

Уже сейчас «Магнит» смотрится лучше X5 по соотношению долга к EBITDA. По итогам прошлого года у него этот коэффициент равен 2,9, а у X5 — 4,83. По мере того как в столицах рынок продовольственной розницы будет насыщаться и главная борьба пойдет за регионы, этот показатель будет все более важен. В прошлом году «Магнит» разместил на РТС и ММВБ 18,94% акций своей головной компании за $368,4 млн. За счет удачного IPO «Магнит» и снизил долговую нагрузку. Но не только. Вторая причина — рост оборота. Третья — повышение эффективности. «Тройка Диалог» прогнозирует, что уже в нынешнем году выручка «Магнита» достигнет $3,5 млрд (в 2008 г . будет $4,8 млрд), а рентабельность по EBITDA — 5,6% (6,5% в 2008 г .). ИК «Метрополь» сулит X5 в нынешнем году рост выручки до $5,08 млрд (до $7,9 млрд в 2008 г .) и рентабельность по EBITDA 8% (те же 8%).

Основную часть денег, полученных от IPO и размещенных в марте облигаций на 5 млрд руб., «Магнит» потратит на запуск в уже освоенных регионах нового формата — гипермаркетов, в которых непродуктовый ассортимент должен составлять до 25%. Для этого в Иванове строится дополнительный РЦ на 20 000 м 2 , ведь нужно обрабатывать партии непродовольственных товаров для гипермаркетов.

Галицкий считает, что семейные бюджеты покупателей «Магнита» выросли настолько, что уже позволяют отовариваться в «гиперах», где сумма чека по определению больше. Может быть, впервые «Магниту» придется сойтись с конкурентами лицом к лицу на одном поле. В марте X5 тоже объявила гипермаркеты своим приоритетным форматом и собирается построить 70 гипермаркетов Frank в ближайшие пять лет.

Но «Магнит» подготовился. В апреле компания пригласила на должность операционного директора Павла Прокопа, бывшего операционного директора сети гипермаркетов «Лента». До этого он работал гендиректором McLane Polska. Помните, где Галицкий изучал науку торговать?

Магазины на территории Пулково достигли выручки до 1 млн руб. с квадратного метра в месяц.