Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Объемы продаж аптечных сетей растут опережающими темпами

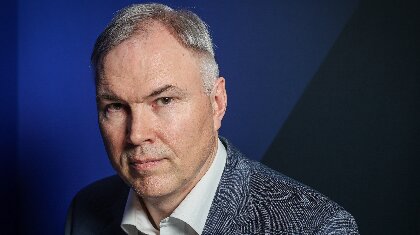

Представляем вашему вниманию интервью с Давидом Мелик-Гусейновым, директором по маркетинговым исследованиям «Фармэксперт».

Каков на сегодня объем продаж в аптечных сетях России? Как он изменился в сравнении с прошлым годом?

Общий объем рынка (розничного коммерческого) за 2006 год составил 6,7 млрд долл США в ценах потребителя. Из них 45% — это объем который проходит через сети. Это около 3 млрд долл США. Динамика роста рынка — около 20% в год. Доля сетей постоянно растет за счет уменьшения доли несетевого бизнеса, а значит объемы продаж сетей растут опережающими темпами, чем весь рынок. Какое количество аптечных сетей действую сегодня в России? Их никто не считал, да и невозможно это сделать, т.к. до сих пор не юридически оформленного и законодательно принятого положения об аптечных сетях. Две аптеки — это сеть? На этот вопрос пока ответ дать нельзя. Однако, наиболее известных, занимающих до 70% от общего сетевого бизнеса — около 40 учреждений.

Каково соотношение долей рецептурной/безрецептурной продукции в аптечных сетях России?

Соотношение 50 на 50. Сети все больше внимания уделяют продукции, на которую не лимитирована торговая надбавка. На рецептурную продукцию эта надбавки фиксируется законодательно в каждом субъекте Федерации. На безрецептурную и нелекарственный ассортимент таких ограничений нет.

Кого Вы можете назвать лидером этой отрасли? Кто может претендовать на это место в ближайшем будущем?

Бесспорные лидеры: Аптеки 36,6 Ригла третья строчка — пока поле активной конкурентной борьбы, в которую втянуты: Фармакор, Имплозия и несколько других аптечных сетей.

Присутствуют ли на аптечном рынке России иностранные игроки? Если нет, то когда ожидается их экспансия в Россию?

Пока иностранного капитала в чистом виде на розничном российском фармрынке не наблюдается, однако многие западные мультинациональные компании начинают активно присматриваться к нашему рынку. Так, европейский лидер Alliance Healthcare, имеющий в России собственного оптового игрока (Аптека Холдинг) уже неоднократно заявляла о возможности и желании приобрести розничный актив в России. Конкурент Альянса — компания Celesio AG также уже неоднократно проявляла интерес и даже участвовала в торге за сеть О3, которую в конечном итоге приобрел Протек.

Сеть гипермаркетов Wal-Mart выпускает лекарственные препараты под собственной торговой маркой. Как Вы считаете, могут ли российские розничные сети взять пример с Wal-Mart и выпустить лекарства под СТМ?

Технологии «Private lable» новое явление не только в розничном фармацевтическом рынке, но и в других отраслях ритейла. Получив поддержку потребителя, проголосовавшего рублем, в знак лояльности и доверия к брэнду ритейлера, сегодня динамика продаж такой продукции высоко положительная, т.к. во-первых, как уже отмечалось, это — новое явление, а все что новое, изначально охотно поддерживается целевой аудиторией. Во-вторых, само розничное рыночное пространство только формируется. Если в Москве или Санкт-Петербурге жители уже привыкли к таким раскрученным брэндам, как Рамстор, Перекресток, Лента, «Аптеки 36,6» и т.д., то в провинции, в регионах, сети только начинают заявлять о себе, проводя агрессивную политику региональной экспансии. Проникая в регион, сети сразу же реализуют стандартную маркетинговую политику в продвижении собственного брэнда, особенно в отношение наличия на полках товаров под собственным лэйблом. Однако, я полагаю, что реализация технологий «Private lable» может принести успех тем, кто осуществляет этот проект одним из первых. Эффект «второго и третьего билета» определенно сказывается на доверии к этой продукции, а также размыванию ценностей потребителя к товару.

Первыми в фармрознице, кто стал реализовывать эти технологии, стала «Аптеки 36,6». Имея в своей структуре крупный производственный комплекс — Верофарм, им удалось вывести на рынок широкую линейку безрецептурных препаратов и изделий медицинского назначения. Сегодня многие игроки заявляют о том, что в перспективных планах они также собираются осуществить подобные проекты, однако, на мой взгляд, очень важен в этом вопросе — самоконтроль. Нельзя перейти иллюзорную грань, когда ритейлер, увлекшись раскруткой собственного брэнда, становится конкурентом для производителя. Полагаю, что эту грань надо искать в конкретных финансовых показателях компании. Однако осмелюсь предположить, что доля «Private lable» в обороте аптеки не должна превышать 10% от оборота.

Каковы темпы роста продаж в аптечных сетях России?

Порядка 35%, 40% в год.

Чем отличается российский розничный фармацевтический рынок от рынков США, Великобритании и других европейских стран?

Наш рынок пока формируется, а в связи с этим у нас до сих пор имеют место быть проблемы роста. Кроме того, российский розничный фармацевтический рынок отличает несовершенная нормативная база, большая территория страны, требующая больших усилий от компаний для осуществления экспансии в регионы и т.д.

Каков Ваш прогноз развития аптечного ритейла на ближайшие 2-5 лет?

До 2008 года сети будут контролировать до 75% от общего объема розничного коммерческого фармрынка. Рынок растет, а значит увеличивается количество игроков, осуществляющих операции на нем. Сибирскому ФО сегодня уделяется пристальное внимание со стороны больших национальных и межрегиональных игроков (аптечных сетей). Крупные ритейлеры предлагают рынку стандартный формат продаж лекарственных препаратов. У местных средних и мелких аптечных сетей есть два варианта развития. Продаться более крупному игроку или уйти в нишу. Ниши бывают разными — от узкой специализации на какой-то нозологии (например, диабет или товары для будущих мам и детей), до обслуживания, например, госпитальных учреждений (в основном коммерческих) и т.д.

Сегодня все аптеки, в основном, имеют стандартный ассортимент. Есть, однако, аптеки, которые специализируются на тяжелом специфическом ассортименте (например, онкология) или труднодоступные товары. Например, в Москве есть сеть Самсон-Фарма. С семью аптекам она делает оборот сопоставимый с сетями, в состав которых входит более 300 аптечных учреждений. А успех заключается в том, что они узко специализируются в такого рода продукции.

Магазины на территории Пулково достигли выручки до 1 млн руб. с квадратного метра в месяц.