Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

После бурного роста в 2021 году, обусловленного отложенным спросом, увеличением онлайн-продаж и восстановлением российской экономики после пандемии коронавируса, в 2022 году ювелирный рынок столкнулся с новыми проблемами. Ужесточение санкционного давления и снижение макроэкономических показателей на фоне роста инфляции негативно отразилось на розничных продажах ювелирных украшений в первом квартале 2022 года. По данным официальной статистики, розничные продажи ювелирных изделий в январе-марте 2022 г. выросли на 17,4% против прироста в 39,6% в первом квартале 2021 г. относительно 2020 года. Розничные продажи часов в фактических ценах, без учета инфляции, в 1 кв. 2022 г. выросли лишь на 2,7% относительно 1 кв. 2021 г., темпы прироста значительно замедлились (+53,4% в 1 кв. 2021 г. относительно 1 кв. 2020 г.). Индекс физического объема розничных продаж ювелирных изделий в 1 кв. 2022 г. составил 96,2%, часов – 95,6%, соответственно, продажи в натуральном выражении снизились на 3,8% и 4,4% соответственно, а прирост стоимостного объема продаж был обеспечен ростом розничных цен. Если тенденция снижения продаж ювелирных изделий и часов в натуральном выражении сохранится, то по итогам года оборот ювелирного ритейла может уйти в минус и в стоимостном выражении, несмотря на рост цен.

Санкционное давление спровоцировало нарушение логистических цепочек, повлекших сокращение поставок оборудования, запчастей и сырья для ювелирной промышленности, причем действие логистического фактора сохранится в краткосрочной перспективе, поскольку полная перестройка логистики потребует времени. Укрепление рубля и санкции против российских компаний негативно повлияли на экспорт ювелирных изделий в страны дальнего зарубежья, однако для внутреннего производства укрепление рубля – скорее положительный фактор, поскольку стоимость драгоценных металлов, камней, расходных материалов, оборудования и инструмента привязаны к официальному валютному курсу.

Основная проблема российского ювелирного производства – поставки расходных материалов, инструментов и оборудования, основными поставщиками которых являются Италия, Германия, США и Турция. Поэтому основной задачей ювелирной отрасли на ближайшую перспективу будет перестройка логистики и поиск новых поставщиков в условиях жесткого санкционного давления. Все это приведет к дальнейшему росту цен на готовую продукцию, к чему потребители явно не готовы в текущих условиях.

Существенное влияние на отрасль окажет и изменение налогового режима для ювелирного бизнеса. В начале марта 2022 г. были внесены изменения в Налоговый кодекс, которые отменяют НДС 20% при покупке золотых слитков для физических лиц и специальные налоговые режимы (УСН) для ювелирного бизнеса. С 1 января 2023 г. все компании, независимо от размера выручки, должны перейти на общую систему налогообложения (ОСН). Изменение налогового режима приведет к сокращению числа небольших ювелирных компаний на рынке и укрупнению ювелирного бизнеса, в том числе розничных компаний.

Негативным фактором для малого ювелирного бизнеса стала блокировка в России популярных социальных сетей, через которые шли продвижение и продажа товаров. Переход на российские социальные сети потребует времени и средств, кроме того, функциональные возможности российских сетей пока что не полностью соответствуют потребностям компаний, что может дополнительно сократить продажи через данный канал.

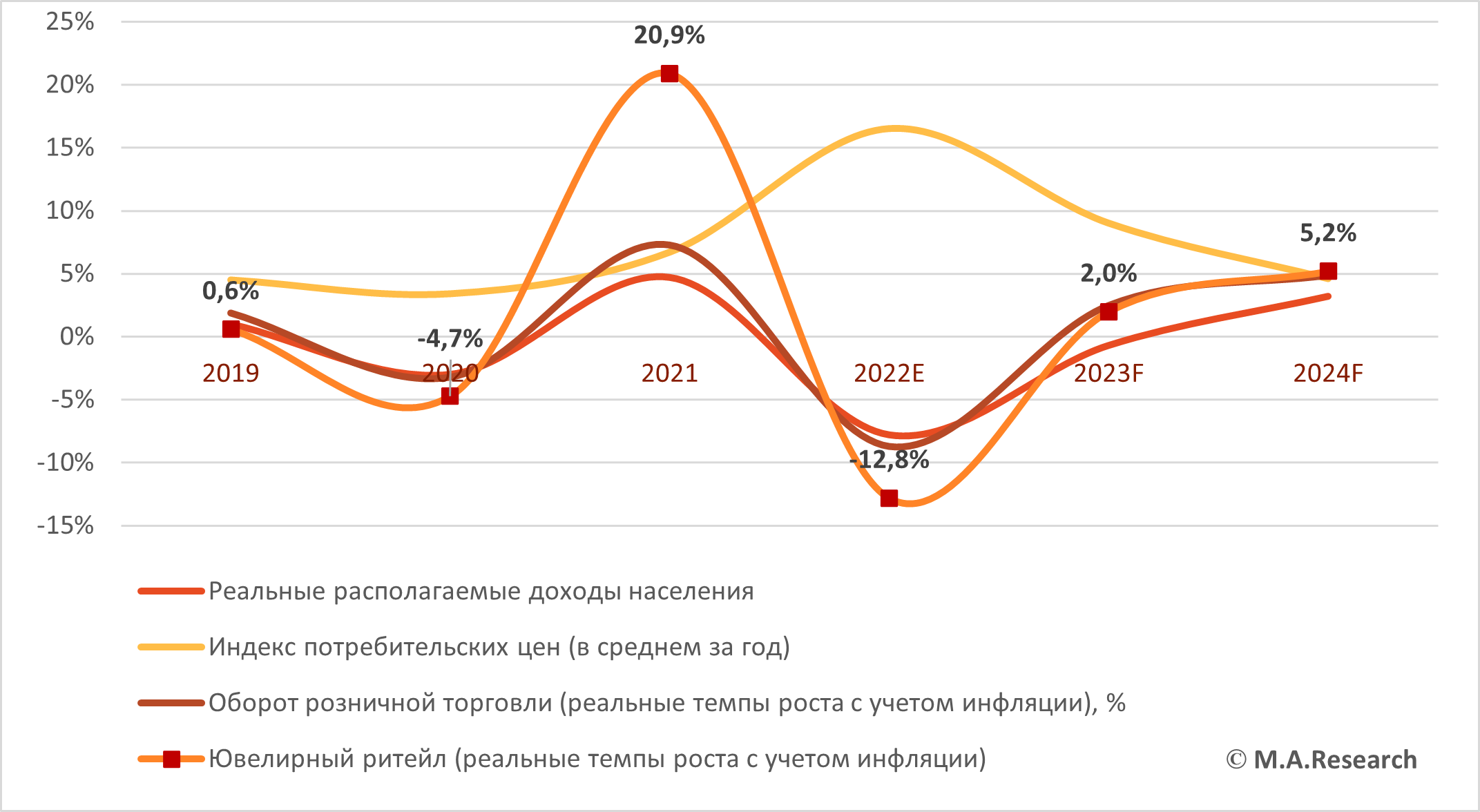

Динамика развития рынка ювелирного ритейла (реальные темпы прироста с учетом инфляции), прогноз на 2022–2024 гг.

Источник: прогноз МЭР РФ (базовый вариант), M.A. Research (консервативный вариант прогноза)

Ювелирный ритейл в условиях санкций будет работать в условиях падения спроса на ювелирные изделия в 2022 г., начиная с сентября падение может ускориться на фоне ухудшения макроэкономических показателей российской экономики, по итогам года объем рынка в реальном выражении сократится на 12–13% (консервативным вариант прогноза, подготовленный аналитиками M.A.Research). В 2023 г. динамика стоимостного объема ювелирного ритейла незначительно ускорится, однако рост будет обеспечен увеличением отпускных и розничных цен, в натуральном выражении рынок продолжит сокращаться. В 2024 г. рынок стабилизируется после перестройки всех бизнес-процессов, адаптировавшись к новым рыночным условиям.

По мнению аналитиков M.A. Research, в 2022–2024 гг. для розничного ювелирного рынка будут характерны следующие тенденции:

- снижение спроса на ювелирные изделия в 2022–2023 гг. с последующим началом восстановления в 2024 г. при условии реализации среднесрочного прогноза развития российской экономики;

- увеличение доли логистической составляющей в цене товаров, сокращение доли импортных товаров из стран Запада, переориентация поставщиков на азиатские рынки и связанные с этим изменения ассортимента ритейлеров;

- сокращение издержек за счет сокращения персонала, затрат на маркетинг и рекламу, второстепенных расходов;

- увеличение доли онлайн-продаж ювелирных изделий через маркетплейсы и собственные интернет-магазины сетей, развитие сопутствующих сервисов, внедрение онлайн-канала в стандартную модель потребительского поведения;

- рост отпускных и розничных цен на ювелирные украшения за счет повышения стоимости логистики, отмены УСН для ювелирного бизнеса, роста стоимости драгоценных металлов и камней;

- ускорение консолидации рынка крупнейшими игроками за счет опережающей динамики топ-5 компаний и относительно стабильной рыночной позиции игроков премиального сегмента на фоне резкого сокращения числа небольших игроков из-за отмены УСН для ювелирного бизнеса и закрытия доступа к популярным социальным сетям, где небольшие компании продвигали свои товары;

- рост доли магазинов малых форматов, в том числе малых дисконтных форматов, расширение в сегменте стрит-ритейла.

С точки зрения потребительской модели аналитики M.A. Research отмечают доминирование ценового фактора и возврат к сберегательной модели, которая может закрепиться на ближайшие три года, сокращение объемов розничного кредитования, отказ от покупки более дорогих товаров и переход в более дешевые ценовые сегменты за счет промо-акций, СТМ и товаров собственного производства. Учитывая, что в России ежегодно увеличивается доля бедного населения, в частности, за счет сокращения доли среднего класса, представляется вполне обоснованным рост доли дисконтных форматов и магазинов с расширенным предложением товаров со скидками или по низкой цене, а также сохранение сберегательной модели поведения в среднесрочной перспективе.

Инвестиционный спрос на ювелирную продукцию может быть частично замещен покупкой золотых слитков, НДС на приобретение которых был отменен в марте 2022 года. Учитывая ситуацию на валютном рынке, предполагающую сохранение ограничений на оборот наличной валюты среди населения, имеющиеся свободные средства могут быть вложены в золотые слитки, что окажет негативное влияние на объем продаж ювелирных изделий как минимум до конца действия валютных ограничений, введенных Центробанком.

Анна Синявская, партнер M.A. Research, руководитель направления «Ритейл»

Материал подготовлен по результатам аналитического обзора "Ювелирный ритейл РФ в 2021-2022 гг., прогноз до 2024 года", выпушенным агентством M.A.RESEARCH в июле 2022 года.

Магазины на территории Пулково достигли выручки до 1 млн руб. с квадратного метра в месяц.