Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

"Холидей" не ожидает проблем с прохождением оферты по своим облигациям

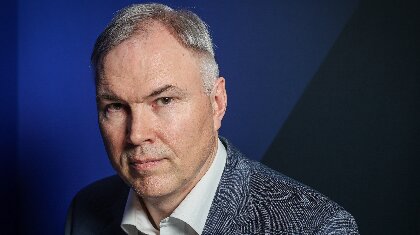

Группа "Холидей", крупнейший сибирский продуктовый ритейлер, не столкнется с трудностями при прохождении оферты по облигациям на 1,5 млрд рублей, заявил член правления "Холидея" и директор управляющей компании Svarog Capital Advisers (бывшая Renova Capital) Михаил Стукало.

"Сегодня мы перечислили деньги в адрес платежного агента", - сообщил он в среду, не уточнив, сколько облигаций было предъявлено к оферте держателями бумаг.

"Холидей Финанс" (SPV-компании группы "Холидей") предстоит в четверг проходить оферту по дебютным облигациям на 1,5 млрд рублей, размещенным в апреле прошлого года. Организатором выпуска выступил инвестиционный банк "Траст".

Облигации имеют 6 полугодовых купонов. Ставки 2-3-го купонов приравнены к ставке 1-го купона (11,15% годовых), ставки 4-6-го купонов определены на уровне 13% годовых.

Группа "Холидей" объединяет 133 магазина под брэндами "Холидей Классик", "Кора", "Сибириада", "Червонец", "Палата" в 5 регионах Сибирского федерального округа. Выручка группы в 2007 году составила 18,6 млрд рублей, что на 87% больше, чем в 2006 году, в 2008 году этот показатель планируется довести до $1 млрд.

Магазины на территории Пулково достигли выручки до 1 млн руб. с квадратного метра в месяц.