Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

"Дикси" выкупит себя у Citigroup на деньги, полученные в ходе IPO

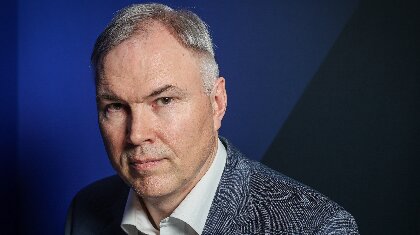

Владелец сети дискаунтеров "Дикси" Олег Леонов нашел способ выкупить 33,3% акций сети у фондов Citigroup. В мае "Дикси" проведет IPO в РТС на $350-450 млн, $270-280 млн из которых планируется потратить на выкуп большей части пакета Citigroup. А фонды сохранят 5-7% акций сети.

Как рассказал Ъ Олег Леонов, он выкупит акции "Дикси", принадлежащие фондам Citigroup (Citicorp International Financial Corporation, Cube Private Equity и Van Riet Capital владеют 33,5% акций "Дикси"), на средства, привлеченные в ходе IPO сети. Размещение, по его словам, пройдет в мае этого года на РТС. Размер пакета, который будет предложен инвесторам, он назвать отказался: "Это будет определено рынком". Впрочем, господин Леонов надеется привлечь в ходе размещения $350-450 млн. Источник, близкий к "Дикси", уверяет, что организаторы размещения оценили 100% сети в $0,9-1 млрд. Исходя из этой оценки, сумма в $350-450 млн соответствует не менее 40% акций "Дикси". По словам господина Леонова, на РТС будут проданы акции допэмиссии, а финдиректор "Дикси" Федор Рыбасов не исключил, что пакет может быть сформирован и из акций существующих владельцев, в том числе фондов Citigroup. Организаторами IPO назначены "Ренессанс Капитал" и Deutsche UFG. Представитель одного из организаторов это подтвердил.

Часть средств от первичного размещения будет потрачена на выкуп пакета у фондов Citigroup, рассказал Ъ Олег Леонов. Возможную сумму сделки он назвать отказался, но источник, близкий к "Дикси", пояснил, что часть привлеченных средств пойдет на развитие сети - примерно $150 млн. Примерно такую же сумму "Дикси" потратила на свое развитие в прошлом году, открыв 115 магазинов. Остальная часть, по словам источника, пойдет на финансирование сделки с Citigroup. Господин Леонов отметил, что после сделки у фондов Citigroup останется "примерно 5-7%" "Дикси". По подсчетам аналитика "Тройки" Михаила Терентьева, выкуп 26,5-28,5% акций "Дикси" может обойтись господину Леонову в $270-280 млн.

"Дикси" основана в 1998 году, развивает в России сеть дискаунтеров "Дикси", гипермаркеты "Мегамарт" и супермаркеты "Минимарт". На конец 2006 года объединяла 326 магазинов. Консолидированная неаудированная выручка в 2006 году выросла на 24%, до $1,086 млрд. Президенту Олегу Леонову и менеджерам принадлежит 65,5%, фондам Citigroup - 33,5%. "Дикси" обязана выкупить пакет Citigroup, если не проведет IPO до 2009 года.

В конце прошлого года господин Леонов решил досрочно выкупить долю Citigroup, объяснив это тем, что опцион негативно влияет на финансовую отчетность сети, так как средства на его оплату учитываются в отчетности уже сейчас. Поэтому вместо чистой прибыли $28 млн "Дикси" в 2005 году показала чистый убыток $3,5 млн. Господин Леонов собирался оплатить выкуп акций Citigroup средствами от выпуска облигаций, обеспеченных его пакетом акций. Эта схема позволила бы привлечь средства на сделку, не увеличивая долговую нагрузку "Дикси". По оценкам Райффайзенбанка, к концу 2006 года отношение чистого долга к EBITDA "Дикси" может составить 5-5,8 при среднем по рынку уровне 3. Однако Олег Леонов не сумел найти банки, готовые обеспечить ему выпуск облигаций на таких условиях (см. Ъ от 23 марта).

Выкупив акции у портфельных инвесторов до IPO, Олег Леонов рассчитывал выручить $300-400 млн c продажи 23% акций в ходе размещения, исходя из прогноза оборота ритейлера на 2006 год в $1,6-1,7 млрд, а EBITDA - 7%. Про эти оценки "Дикси" придется забыть - сейчас $300-400 млн стоит 40-процентный пакет сети, говорит один из инвестбанкиров. Аналитик "Уралсиба" Андрей Никитин считает, что сейчас "Дикси" может стоить примерно $800-850 млн, что ниже оценок организаторов IPO сети. "Финансовые показатели, которые известны, не позволяют оценить компанию выше",- поясняет он. По данным банка "Траст", за девять месяцев 2006 года EBITDA margin "Дикси" составила примерно 3,6%. У других ритейлеров этот показатель гораздо выше: у "Магнита" - 5%, Х5 Retail Group - 8,5%, "Седьмого континента" - 9,5%, отмечает Андрей Никитин. У сети также не самые высокие темпы роста выручки - за прошлый год она выросла на 24%, а, например, у сети дискаунтеров "Магнит" - на 56%.

Магазины на территории Пулково достигли выручки до 1 млн руб. с квадратного метра в месяц.