Маркетплейсы стали важным каналом продаж не только для малого и среднего бизнеса, но и для крупных компаний, и конкуренция на площадках продолжает расти. А это значит игрокам важно анализировать рынок, отслеживать тренды и адаптировать свою стратегию. В этой статье команда маркетингового агентства Adventum собрала интересную статистку развития маркетплейсов, выделила тенденции развития этого сегмента и делится инсайтами о потребительском поведении в онлайне.

Фото: alphaspirit.it/shutterstock

Общие цифры

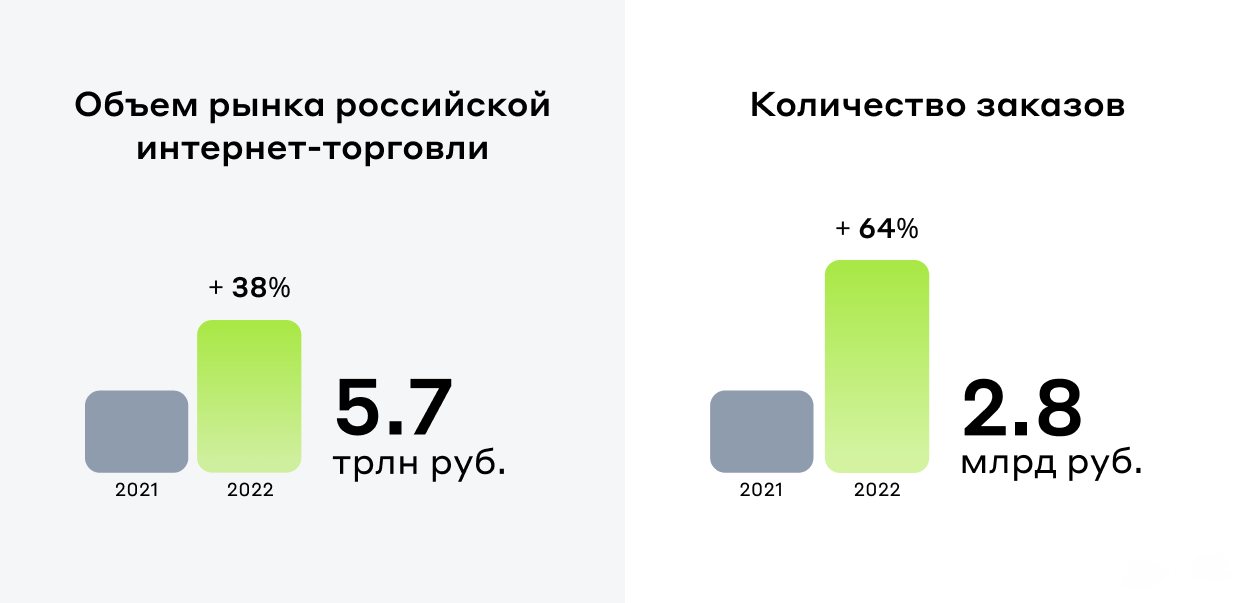

Аналитическая компания Data Insight проводит исследование «ТОП-100 российских маркетплейсов». Вот, что показали данные за 2022 год.

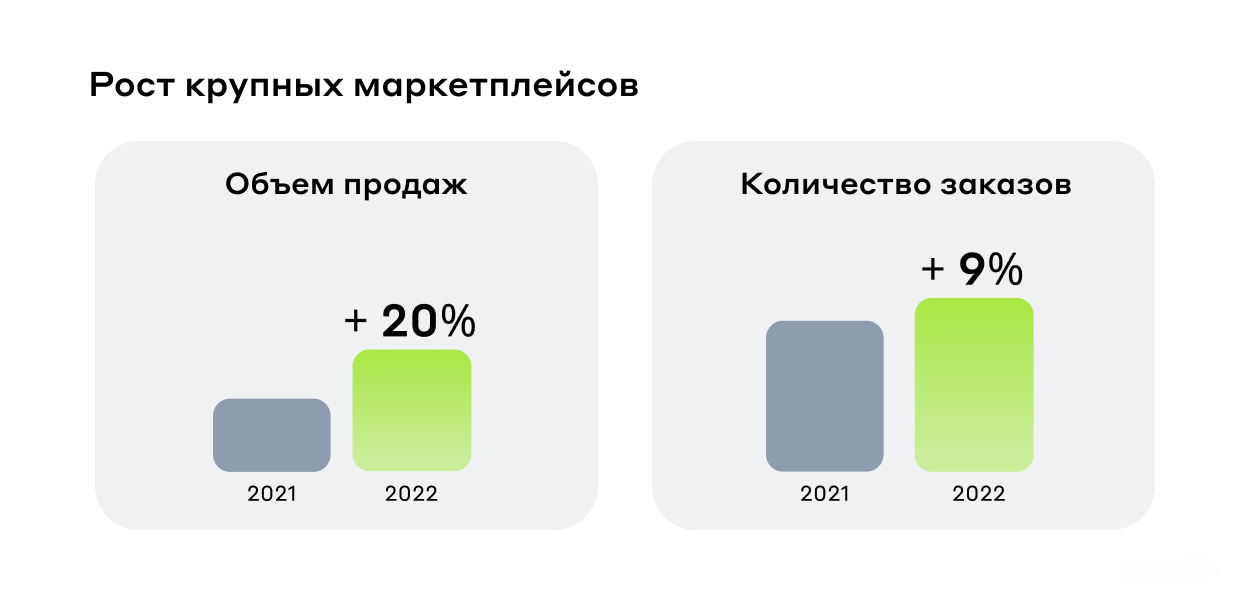

Быстрее всего растут крупные маркетплейсы. Их доля по общему объему продаж увеличилась с трети до половины, а по количеству заказов — с 62% до 71% за год. Однако согласно Data Insight, оборот большинства селлеров (55,32%) на Озоне составляет менее 100 тыс руб.

Быстрее растут универсальные маркетплейсы, но это совершенно не значит, что нишевые проиграли битву. На этих площадках конкуренция сейчас намного ниже, поэтому есть возможность сформировать свою аудиторию и закрепить за собой нишу. К таким можно отнести Flowwow, «Ешь Деревенское», «Леруа Мерлен».⠀

Лидеры

Крупные универсальные маркетплейсы в России — площадки с оборотом более 30 млрд рублей в год. Учитываются те, на которых представлено большинство товарных категорий и у которых минимум четверть продаж происходит по модели маркетплейса.

«Великолепная пятерка» на декабрь 2022 года:

- Wildberries

- Ozon

- «Яндекс Маркет»

- «AliExpress Россия»

- «СберМегаМаркет» (с 1 августа 2023 — «МегаМаркет»).

По данным Tinkoff eCommerce, Ozon стал площадкой № 1 для начала продаж на маркетплейсах. В январе 2023 г. доля селлеров, впервые получающих выплаты на Ozon, составила 47% и превысила долю начинающих продавцов на Wildberries (41%).

Анализ лидеров роста и падения

В 2022 году показали прорывную динамику сервисы автошин: shinservice.ru поднялся на 32 позиции в списке, mosautoshina.ru — на 23 строчки в рейтинге. Отчасти это связано с удачной конъюнктурой рынка. Лидером падения, объяснимо, стал re-store.ru: −42 позиции.

Wildberries поделился цифрами о самых быстрорастущих категориях за 2-й квартал 2023 г. по сравнению с аналогичным периодом 2022 г.

Среди основных драйверов такого роста:

- постоянно пополняющаяся ассортиментная матрица МП;

- спад офлайн-бизнеса;

- удобство ПВЗ или быстрая доставка.

Сравнение прироста в общероссийском рейтинге за 2022-й и 2020 гг. дает понимание о более длительных трендах. Лидерами по приросту стали:

- Petrovich.ru +42 п.,

- Xcom-shop.ru +34 п.,

- Goldapple.ru +33 п.,

- Emex.ru +32 п.,

- Samokat.ru +27 п.,

- Santehnika-online.ru +23 п.,

- Vkusvill.ru +18 п.

Как это соотносится с мировыми трендами?

В 2023 году настоящим прорывом в ТОП-10 мирового рейтинга Marketplace 100 от венчурного фонда Andreessen Horowitz стал сервис RockAuto — автомобильная категория в рейтинге выросла на 50% по сравнению с 2022 годом. Высокую динамику роста показывают молодые компании: Whatnot (9 место) — торговая площадка для коллекционеров, Apmex (12 место) — рынок драгоценных металлов, Zazzle (20 место) — платформа индивидуального дизайна, BackMarket (34 место) — сайт перепродажи электроники.

И в России, и в мире пока среди ярких лидеров роста маркетплейсы с автомобильными товарами.

Аудитория маркетплейсов

Наблюдаются два главных тренда.

- Смена mobile first на mobile only (от англ. «сначала мобильный» на «только мобильный») — более 70% уников заходят на сайт только с мобильного устройства.

- С 2019 года значительно вырос объем интернет-пользователей в возрастных группах 55–64 года (75%, +17%) и 65+ (44%, +19%). Для сравнения, доля пользователей в возрасте 35–44 года выросла всего на 4%. По данным Mediascope, возрастные аудитории 50–64 (58%) и 65+ (28%) предпочитают онлайн-покупки рознице. Именно у этой аудитории большой покупательский потенциал — с ростом продолжительности жизни люди дольше остаются активными и трудоспособными.

Изменение потребительского поведения

На внутреннем рынке маркетплейсы превзошли классические интернет-магазины. Значит ли это, что интернет-магазины обречены? Совсем нет. Например, поиск товаров в категории «Фэшн» в 46% случаев люди склонны начинать с маркетплейсов. А с интернет-магазина бренда — лишь 15%.

Но пользователь, как правило, не останавливается на маркетплейсе. На втором шаге часто идет в интернет-магазины и поисковые системы. На третьем — на видео-платформы. Еще в цепочке пути пользователя будут и соцсети бренда и сайты с промокодами. Пройдя такой сложный путь однажды, в следующий раз он скорее всего воспользуется уже проверенным ресурсом.

Кроме того, снижается доля импульсивных и премиальных покупок. Сезонный всплеск в конце 2022 года был слабее обычного.

Растет интерес и к другим интернет-сервисам, которые конкурируют с маркетплейсами за внимание пользователей. Например, Avito. По данным BrandPuls, более 51% пользователей заходят на площадку чаще, чем 1 раз в месяц.

Как это соотносится с мировыми трендами?

Потребители ищут персонализированный и интересный опыт использования приложений, например, на базе интерактивных игровых механик. Яркий пример — Temu, который быстро стал одним из самых популярных приложений в магазинах App Store и Google Play (стартовал в сентябре 2022 г.).

Temu — это торговая площадка, которая предлагает персонализированную ленту рекомендуемых товаров на основе интересов покупателей. Как TikTok предоставляет бесконечный список видеороликов, чтобы развлечь вас, Temu предлагает бесконечный список вещей. Это буквально шопинг-развлечение, и в приложении хочется провести время, когда скучно.

Персонализированное предложение можно считать общей тенденцией, просто оно принимает, в зависимости от страны, разные формы. В России — снижается доля импульсивных покупок, в мире — возникает запрос на сопровождение пользователей к покупке. Кажется, что это все же один тренд на очень осознанное потребление.

Маркетплейсы доказали свою эффективность, заняли место в медиасплите и имеют потенциал для его большего роста. Но работа требует знаний и опыта на конкретной площадке. А еще каждый из этапов (регистрация магазина, его наполнение, товарный анализ, запуск и продвижение РК) будет полон сюрпризов, пока у брендов недостаточно автоматизации и статистики.

Подойдет ли маркетплейс, как площадка для продвижения, вашему продукту? Для этого нужно проанализировать нишу, оценить возможные затраты и потенциальную выгоду.

Retail.ru

Читайте также:

Как маленькое семейное производство стало бестселлером на маркетплейсах

Как с помощью ИИ мотивировать зумеров работать и спасти треть продаж компании

Маркетплейс Flowwow: спасение бизнеса в условиях IT-санкций

«Магнит косметик» увеличил чек на 70% с помощью блогеров

Продажи алкогольной продукции через маркетплейсы: опыт «ВинЛаб»