Если сотовые телефоны продаются в кредит, то почему обувь не может?

Идея продавать обувь в кредит возникла еще в 2007 году. Тогда мы «подсмотрели» идею на другом рынке – рынке сотового ритейла. Мы принимали участие в ритейл-форуме, который ежегодно проводит Институт Адама Смита. Там выступал директор по маркетингу «Евросети» и рассказывал об успешном опыте продаж телефонов в кредит. Мы были поражены такими результатами и подумали, почему бы не попробовать то же самое с обувью. Если телефон за 2-3 тыс. рублей может продаваться в кредит, то пара обуви за такую же стоимость – почему нет? Мы начали вести переговоры с банками. Большинство из них скептически отнеслись к нашему предложению: обувь и в кредит – это не будет востребовано. После продолжительных переговоров мы нашли банк, который поддержал идею. Это был «Русский стандарт», в те времена лидер рынка потребительского кредитования. Мы сначала запустили проект в тестовом режиме в нескольких городах – результаты впечатлили. После этого внедрили по всей сети. Постепенно подтянулись и другие банки-партнеры. Проект заработал, и мы видели его большие перспективы. Однако наступила осень 2008 года, и стратегия развития проекта несколько поменялась.

От кредита к рассрочке платежа: автоматизация – наше все

Кризис 2008-2009 гг. в первую очередь ударил по финансовому сектору, банки резко ужесточили требования к заемщикам, и мы видели, как стремительно сокращается количество одобренных кредитов. При этом спрос со стороны покупателей сохранялся – у них оставалось меньше свободных денежных средств, поэтому продажа товара с услугой рассрочка платежа для них была особенно актуальна. Так, мы приняли решение поддержать наших покупателей в такой ситуации и запустили собственную услугу «оплата товара с рассрочкой платежа», без участия банков. Данная услуга стартовала в Новосибирске и Омске – база клиентов, которые пользовались новым сервисом, стремительно росла. Постепенно мы начали подключать остальные регионы и на этом этапе столкнулись с технической проблемой. Когда тестировали проект в двух городах, мы вели все базы заемщиков в Excel. Однако, когда объем клиентов превысил несколько тысяч – только файлом Excel было не обойтись. Мы поняли, что без автоматизации процесса оформления и сопровождения договоров о внедрении услуги по всей сети не могло идти и речи.

Мы изучили, какие скоринговые программы существуют на рынке. В основном это были решения для банков, которые, во-первых, были достаточно дорогостоящими, и, во-вторых, не учитывали специфику такого продукта, как обувь. В результате мы начали разработку собственного программного решения. В качестве основы использовали 1С, на которой была построена ERP-система компании. Программный модуль разрабатывали совместно с нашим партнером – компанией «Инфософт». Мы создали собственную скоринговую систему, все процессы по сопровождению проекта «рассрочка платежа» автоматизировали. И с весны 2010 года услуга работала уже по всей сети.

Продавец – он же кредитный менеджер

Успешный запуск проект невозможен без грамотного включения персонала во все процессы. И здесь важную роль играют те люди, которые непосредственно работают с покупателями. Изначально, даже когда мы сотрудничали с банками по потребительскому кредитованию, мы сделали ставку на собственных продавцов. Мы не привлекали кредитных менеджеров из банков, а обучали свой персонал работать с услугой. Поэтому на момент запуска собственной услуги рассрочки платежа, наши продавцы уже имели более чем двухлетний опыт работы с потребительскими кредитами банков. И внедрение нового сервиса прошло достаточно быстро. Продавец сразу на месте в магазине в течение 10-15 минут оформляет договор купли-продажи товара с рассрочкой платежа. Скоринг осуществляется автоматически в IT-системе.

Рост сети – как управлять проектом

Проект рассрочки платежа достаточно сложный с точки зрения управления. В структуре финансовой службы было создано специальное подразделение, которое занимается именно данным проектом. За каждым регионом закреплен свой менеджер, который курирует все работы на вверенной ему территории. Немаловажный момент в работе с данной услугой – это построение системы коллектинга. Мы в компании создавали ее с нуля. Сейчас у нас работает многоуровневая система коллектинга, начиная с пассивных напоминаний и автоинформирования и заканчивая активной работой с заемщиками, задерживающими выплаты. Помимо этого, мы собираем аналитику по проекту и постоянно совершенствуем наши сервисы, дорабатываем систему скоринга. Сейчас у нас работают различные акции по проекту в зависимости от категории заемщика, его кредитной истории, суммы товара, приобретаемого с рассрочкой платежа, и т.п. Всего в управлении проектом задействовано порядка 100 менеджеров. Фактически внутри компании создан мини розничный банк.

Рассрочка платежа как нестандартная программа лояльности

Рассрочку платежа мы рассматриваем не просто как дополнительный сервис, это нестандартная программа лояльности. Благодаря данной услуге мы расширяем возможности наших потребителей по совершению покупок. За время работы проекта уже более 730 тыс. человек воспользовались рассрочкой, более 50% клиентов обратились к услуге повторно. Большинство покупателей вносят очередные платежи по договору купли-продажи товара с рассрочкой платежа в магазине, поэтому у них есть лишний повод заглянуть к нам как минимум один раз в месяц. А значит, это возможность увидеть новую коллекцию, что-то из аксессуаров и, как результат, совершить новую покупку.

За время работы проекта мы заметили, что у наших покупателей, которые покупали обувь с рассрочкой платежа, была потребность в наличных денежных средствах и на другие повседневные нужды. Поэтому летом 2012 года мы предложили им новую услугу – микрозаймы. Новый сервис заработал на базе проекта рассрочки платежа, т.е. мы выдаем денежные займы не всем подряд, а только нашим покупателям, которые приобретали обувь с рассрочкой платежа и успешно выполнили обязательства перед компанией. Займы оформляем на срок до 18 мес.

Мы планируем и дальше развивать финансовые сервисы. Так, с мая 2015 года нашим покупателям стала доступна услуга оплаты ежемесячных платежей по договору купли-продажи товара с рассрочкой платежа и договору займа через терминалы QIWI, размещенные в магазинах нашей сети. Это позволит нам разгрузить кассиров в сезон, а также повысить скорость обслуживания покупателей. К осени услуга заработает по всей сети.

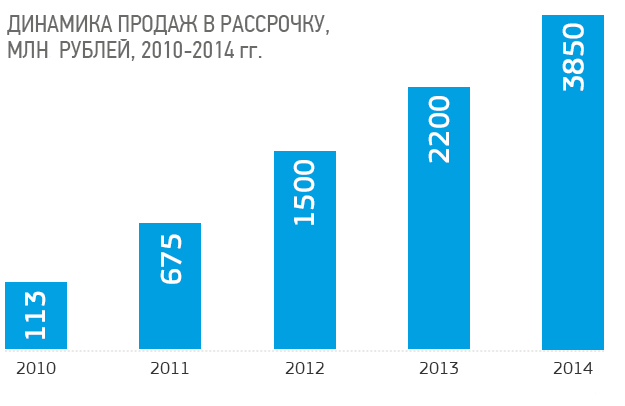

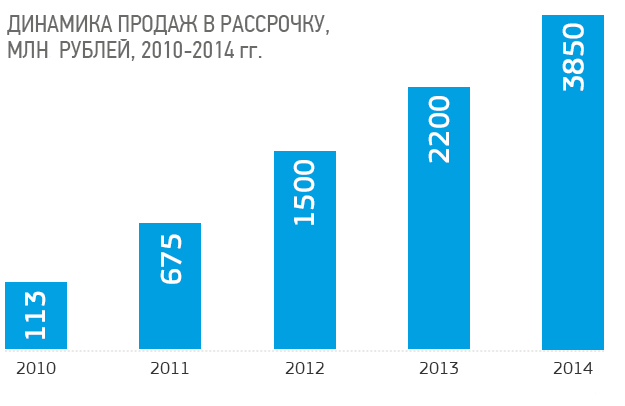

О результатах

В 2014 году мы оформили договоров с рассрочкой платежа на 3,85 млрд рублей и выдали займов на 1,5 млрд рублей. По итогам 2014 года на продажи по услуге «рассрочка платежа» приходилось более 56,6% розничной выручки, и эта услуга особенно актуальна в текущих условиях, когда потребительский спрос замедляется и объем свободных денежных средств у покупателей уменьшается. Мы уверены, что через несколько лет услуга кредитования и рассрочки платежа станет нормой для обувного рынка, как она сейчас является нормой для рынка бытовой техники и электроники, сотового ритейла. В 2014-2015 гг. эту услугу начали внедрять и другие компании fashion -сегмента – «ЦентрОбувь», Kari, «Мэлон Фэшн Груп» т.д.

Кризис когда-нибудь закончится, но спрос на услугу не уменьшится, так как мотивом для использования рассрочки платежа является не только и не столько нехватка денежных средств на единовременную покупку обуви. Прежде всего это возможность приобрести обувь сразу на всю семью или совершить комплексную покупку, т.е. взять все сразу – пару туфель, плащ, сумку, а также доставить себе удовольствие и спонтанно купить понравившуюся пару босоножек, если в кармане не оказалось нужной суммы наличных денежных средств. И показатели среднего чека являются тому подтверждением: в сезон средний чек покупки товара по услуге «рассрочка платежа» на 40-45% выше, чем средний чек покупки обуви традиционным способом.

Для розничных компаний внедрение дополнительных финансовых сервисов – это возможность диверсифицировать бизнес и найти новые источники роста выручки и прибыли, поскольку финансовые сервисы увеличивают трафик в магазинах и способствуют кросс-продажам. Особенно это актуально для уже развитых розничных рынков, где высокий уровень консолидации и конкуренции, например, для сотового ритейла. Обувной рынок в этом плане более консервативен, в нем еще не столь жесткая конкуренция и он слабо консолидирован. Тем не менее развитие финансовых сервисов сейчас создает весомое конкурентное преимущество в будущем.